Леверидж (от англ. leverage) имеет следующие значения:

пропорция, соотношение вложений капитала в ценные бумаги с фиксированным доходом, например, в облигации, привилегированные акции, и вложений в ценные бумаги с нефиксированным доходом, например в обыкновенные акции;

соотношение запаса товаров и суммы капитала;

отношение капитала компании к заемным средствам.

Возможное написание термина - ливеридж, левередж - Лозовский Л.Ш., Райзберг Б.А., Ратновский А.А. Универсальный бизнес - словарь. - М.: ИНФРА - М., 1997. - с. 190.

Левередж - использование заемных средств с фиксированным процентом для увеличения прибыли держателей обыкновенных акций. Известен также как «принцип рычага» и в общем описывает процесс кредитования - Ван Хорн Дж.К. Основы управления финансами.: Пер. с англ. / Гл. ред. серии Я.В. Соколов. - М.: Финансы и статистика, 1996. - с. 449.

Эффект финансового рычага - это прирощение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего. - Финансовый менеджмент: теория и практика. Учебник / Под. ред. Е.С. Стояновой. - М.: Изд-во «Перспектива», 1998. - с. 150.

Из различных определений финансового рычага (левериджа) видно, что дополнительный эффект от инвестирования и эксплуатации средств в процессе деятельности предприятия может быть получен при использовании заемных средств с фиксированной процентной ставкой. Такими средствами также являются привлеченные средства при выпуске облигаций и привилегированных акций, по которым также предусмотрена выплата фиксированных процентов.

Рассмотрим пример действия эффекта финансового рычага.

Исходная информация:

По итогам деятельности за 1999 год американская компания по производству канцелярских товаров под названием «Рэд Тэйп» имела успех на рынке Восточной Европы. Особой популярностью пользовались ее самозатачивающиеся карандаши. Рынок Восточной Европы еще не был насыщен ими и, стремясь как можно быстрее расширить свое влияние в этом секторе до прихода конкурентов, компания «Рэд Тэйп» в лице администрации планировала в начале 2000 года закупку дополнительного оборудования для производства самозатачивающихся карандашей, что позволит увеличить производственную мощность в два раза. Для этого требовалось дополнительно 1 миллион долларов. По поводу источников финансирования разгорелись жаркие споры между президентом компании Уолтером и председателем Совета директоров Стивенсом. Суть разногласий заключалась в следующем:

Уолтер предложил организовать эмиссию обыкновенных акций на сумму 1 миллион долларов в количестве 10 тысяч штук номиналом 100 долларов, чем вызвал опасения Стивенса, имевшего контрольный пакет акций компании «Рэд Тэйп». Стивенс опасался потерять контроль над компанией, уставный капитал которой к моменту спора составлял 1 миллион долларов, а доля Стивенса в нем равнялась 52 процента (т.е. в сумме 520 тысяч долларов). Он понимал, что после эмиссии дополнительных акций на сумму 1 миллион долларов уставный капитал компании составит 2 миллиона долларов, и его 520 тысяч долларов дадут ему долю в 26 процентов, что совсем недостаточно для контрольного пакета.

Стивенс предложил организовать эмиссию корпоративных облигаций на сумму 1 миллион долларов в количестве 10 тысяч штук номиналом 100 долларов, т. к. при этом величина уставного капитала не меняется, что вполне устраивает Стивенса. Это предложение возмутило Уолтера, т. к., по его мнению, эмиссия облигаций, увеличивая уровень задолженности компании в целом, ухудшает показатель финансовой устойчивости. Даже предложение Стивенса понизить ставку дивиденда до уровня ставки процента по облигациям (до 10 процентов годовых) не повлияло на мнение Уолтера, считающего, что это не дает никакого выигрыша для компании.

Необходимо, встав на позицию председателя Совета директоров Стивенса, доказать, что эмиссия увеличивает источники финансирования для компании «Рэд Тэйп» по сравнению с эмиссией обыкновенных акций, учитывая, что:

1. Ставка налога на прибыль составляет 0,5;

2. Общая рентабельность производства (до уплаты процента и налога) составляет 20 процентов годовых.

Результаты деятельности компании при различных источниках финансирования при условии ставки налога на прибыль 0,5 и общей рентабельности производства (до уплаты процента и налога) составляет 20 процентов годовых, представлены в таблице 7.

Таблица 7. Финансовые результаты деятельности компании

|

Показатели |

Вариант Стивенса |

|

|

Общий капитал Уставный капитал Облигационный заем |

2000 тыс. дол. 2000 тыс. дол. |

2000 тыс. дол. 1000 тыс. дол. 1000 тыс. дол. |

|

Сумма общей прибыли (до уплаты процента и налога) |

400 тыс. дол. |

400 тыс. дол. |

|

Выплаты купонного дохода по облигациям |

100 тыс. дол. |

|

|

Прибыль до уплаты налога |

400 тыс. дол. |

400 тыс. дол. |

|

Налог на прибыль |

200 тыс. дол. |

150 тыс. дол. |

|

Чистая прибыль |

200 тыс. дол. |

150 тыс. дол. |

|

Выплаты дивидендов |

200 тыс. дол. |

100 тыс. дол. |

|

Нераспределенная прибыль |

50 тыс. дол. |

|

|

Доход одной акции |

||

|

Доходность акций |

Как видно из приведенного расчета, по варианту Стивенса компания по итогам года будет иметь дополнительное финансирование в 50 тысяч долларов нераспределенной прибыли. Это, в свою очередь, повышает доходность акций до 15 процентов, в чем, естественно, также заинтересован Стивенс. Налицо действие эффекта финансового рычага.

Как же действует финансовый рычаг?

Нетрудно заметить, что этот эффект возникает из расхождения между экономической рентабельностью и «ценой» заемных средств - средней ставкой процента (СП). Иными словами, предприятие должно наработать такую экономическую рентабельность (ЭР), чтобы средств хватило, по крайней мере для уплаты процентов за кредит. Средняя ставка процента, как правило, не совпадает с процентной ставкой механически взятой из кредитного договора. Кредит под 60 процентов годовых сроком на 3 месяца (1/4 года) фактически обходится в 15 процентов.

Процентные выплаты по кредитам могут осуществляться из двух основных источников. Первый - они могут быть списаны на себестоимость выпускаемой предприятием продукции, в пределах ставки Центрального Банка плюс 3 процента. На эту часть финансовых издержек налоги не влияют. Второй источник - прибыль после уплаты налогов. В этом случае при анализе для получения фактических финансовых издержек соответствующие суммы процентов нужно увеличивать на суммы, перечисляемые в госбюджет в виде налога.

Например: сумма процентов, выплачиваемых за счет остающейся в распоряжении предприятия прибыли - 100 тыс. р.

Ставка налогообложения прибыли - 35 процентов.

Фактические финансовые издержки по части процентов, выплачиваемых за счет остающейся в распоряжении предприятия прибыли - 135 тыс. р.

Кроме формулы (62) можно рассчитывать среднюю ставку процента не по среднеарифметической, а по средневзвешенной стоимости различных кредитов и займов. Можно также причислять к заемным средствам деньги, полученные предприятием от выпуска привилегированных акций. Некоторые экономисты настаивают на этом потому, что по привилегированным акциям выплачивается гарантированный дивиденд, роднящий данный способ привлечения капитала с заимствованием средств и, кроме того, при ликвидации предприятия владельцы привилегированных акций имеют практически равные с кредиторами права на то, что им причитается. Но в этом случае в финансовые издержки следует включить суммы дивидендов, а также расходов по эмиссии и размещению этих акций.

И если, например, норматив отнесения процентов на себестоимость составил в конце 1998 года (60% + 3%) = 63%, а кредит предоставлялся предприятию под 70% годовых, то с учетом налоговой экономии такой кредит обходился заемщику в (1 - 0,35) 63% + (1 + 0,35) (70% - 63%) = 50,40%.

Для расчета эффекта финансового рычага выделим первую составляющую - это так называемый дифференциал, т.е. разница между экономической рентабельностью активов (ЭР) и средней расчетной ставкой процента (СП). С учетом налогообложения дифференциал равен или приблизительно 2/3 (ЭР - СП).

Вторая составляющая - плечо рычага - характеризует силу воздействия рычага. Это соотношение между заемными и собственными средствами. Соединим обе составляющие эффекта рычага и получим:

Возьмем предприятие А, имеющее 250 тыс. р. собственных и 750 тыс. р. заемных средств. Экономическая рентабельность активов для предприятия А составляет 20 процентов.

Заемные средства обходятся, скажем, в 18 процентов. Для такого предприятия эффект рычага составит

Первый способ расчета уровня эффекта финансового рычага:

Исходя из основного определения эффекта финансового рычага, рентабельность собственных средств (РСС) будет определяться по формуле 65:

Используя заемные средства, следует помнить два важнейших правила:

Если новое заимствование приносит предприятию увеличение уровня эффекта финансового рычага, то такое заимствование выгодно. Но при этом необходимо внимательнейшим образом следить за состоянием дифференциала: при наращивании плеча рычага банкир склонен компенсировать возрастание своего риска повышением цены своего «товара» - кредита.

Риск кредитора выражен величиной дифференциала: чем больше дифференциал, тем меньше риск, чем меньше дифференциал, тем больше риск.

Условия кредита при неуемном наращивании заимствований могут ухудшаться.

Рассмотренному выше предприятию А с эффектом рычага 4 процента и дифференциалом 2 процента при удорожании кредита всего на 1 процентный пункт, придется для сохранения прежнего эффекта рычага доводить плечо рычага 6.

ЭФР = 2/3 (20% - 19%) 6 = 4%.

Для компенсации удорожание кредита всего на 1 процентный пункт предприятие А вынуждено удвоить соотношение между заемными и собственными средствами.

Далее может наступить момент, когда дифференциал станет меньше нуля. Эффект рычага будет действовать тогда лишь во вред предприятию если, например, при девятикратном соотношении заемных и собственных средств приходится выплачивать среднюю ставку в 22 процента по кредиту, то эффект рычага и рентабельность собственных средств предприятия А составит:

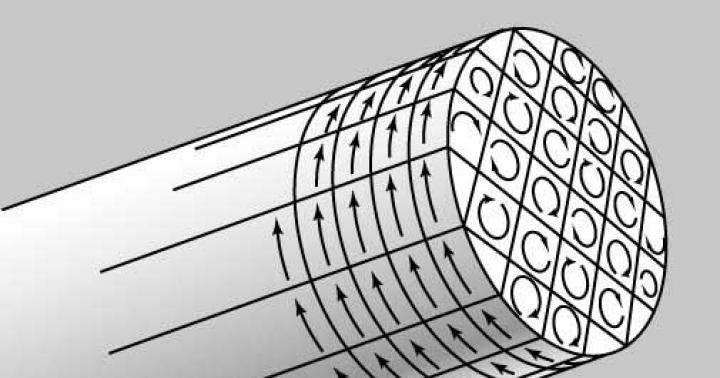

Для выявления оптимальных соотношений между рентабельностью собственных средств, экономической рентабельностью активов, средней ставкой процента и плечом рычага построим графики (рис. 6).

Из этих графиков видно, что чем меньше разрыв между Эр и средней ставкой процента (СП), тем большую долю приходится отводить на заемные средства для подъема РСС, но это небезопасно при снижении дифференциала.

Например, для достижения 33 процентного соотношения между эффектом рычага и РСС (когда успехи предприятия на 1/3 обеспечиваются за счет финансовой стороны дела и на 2/3 - за счет производства), желательно иметь

плечо рычага 0,75 при ЭР = 3СП

плечо рычага 1,0 при ЭР = 2СП

плечо рычага 1,5 при ЭР = 1,5СП

Таким образом, ЭР = 3 СРСП

ЭР = 2 СРСП

ЭР = 1,5 СРСП

Вторая концепция эффекта финансового рычага

Эффект финансового рычага можно также трактовать как процентное изменение чистой прибыли на каждую обыкновенную акцию, порождаемое данным процентным изменением нетто-результата эксплуатации инвестиций (прибыли до уплаты процентов за кредит и налогов). Такое восприятие эффекта финансового рычага характерно в основном для американской школы финансового менеджмента.

Согласно второй концепции эффекта финансового рычага, определяется сила воздействия финансового рычага по формуле 66:

С помощью этой формулы отвечают на вопрос, на сколько процентов изменится чистая прибыль на каждую обыкновенную акцию при изменении нетто-результата эксплуатации инвестиций на один процент.

Исходя из того, что нетто-результат эксплуатации инвестиций (НРЭИ) можно рассчитать как сумму балансовой прибыли и финансовых издержек по кредиту, относимых на себестоимость продукции, формулу (66) можно преобразовать следующим образом:

Используя данную формулу можно сделать следующие выводы: чем больше сила воздействия финансового рычага, тем больше финансовый риск, связанный с предприятием:

1. Возрастает риск не возмещения кредита с процентами для банкира.

2. Возрастает риск падения дивиденда и курса акций для инвестора.

Экономический анализ Литвинюк Анна Сергеевна

30. Леверидж (финансовый рычаг). Эффект финансового рычага

Финансовый рычаг («финансовый леверидж») – это финансовый механизм управления рентабельностью собственного капитала за счет оптимизации соотношения используемых собственных и заемных финансовых средств. Таким образом, финансовый рычаг позволяет воздействовать на прибыль через оптимизацию структуры капитала.

Эффект финансового рычага – это показатель, отражающий приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего. Он рассчитывается по следующей формуле:

ЭФЛ =(1? НП)?(Р А?%ср.)ЗК/СК,

где ЭФЛ – эффект финансового левериджа, заключающийся в приросте коэффициента рентабельности собственного капитала, %; ПН – ставка налога на прибыль, выраженная десятичной дробью; Р А – коэффициент валовой рентабельности активоЕ (отношение валовой прибыли к средней стоимости активов), %; %ср. – средний размер процентов за кредит, уплачиваемых предприятием за использование заемного капитала, %; 3К – средняя сумма используемого предприятием заемного капитала; СК – средняя сумма собственного капитала предприятия.

Приведенная формула расчета эффекта финансового леве-риджа позволяет выделить в ней три основные составляющие:

1. Налоговый корректор финансового левериджа (1-НП), который показывает, в какой степени проявляется эффект финансового левериджа в связи с различным уровнем налогообложения прибыли.

2. Дифференциал финансового левериджа (Р А?%ср.) который отражает разницу между коэффициентом валовой рентабельности активов и средним размером процента за кредит.

3. Плечо финансового левериджа ЗК/СК, которое характеризует сумму заемного капитала, используемого предприятием, в расчете на единицу собственного капитала.

Налоговый корректор финансового левериджа практически не зависит от деятельности предприятия, т. к. ставка налога на прибыль устанавливается законодательно. В процессе управления финансовым левериджем дифференциальный налоговый корректор может быть использован в следующих случаях:

Дифференциации ставки налогообложения прибыли или наличия налоговых льгот по различным видам деятельности предприятия;

Осуществления деятельности дочерних фирм предприятия в оффшорных зонах или странах с иным налоговым климатом. Дифференциал финансового левериджа является главным

условием, формирующим положительный эффект финансового левериджа, если уровень валовой прибыли, генерируемый активами предприятия, превышает средний размер процента за используемый кредит. Чем выше положительное значение дифференциала финансового левериджа, тем выше при прочих равных условиях будет его эффект.

Плечо финансового левериджа является рычагом, который вызывает положительный или отрицательный эффект, получаемый за счет дифференциала. При положительном значении дифференциала любой прирост коэффициента финансового левериджа будет вызывать еще больший прирост коэффициента рентабельности собственного капитала, а при отрицательном значении дифференциала прирост коэффициента финансового левериджа будет приводить к еще большему темпу снижения коэффициента рентабельности собственного капитала. Таким образом, при неизменном дифференциале плечо финансового левериджа является главным генератором как возрастания суммы и уровня прибыли на собственный капитал, так и финансового риска потери этой прибыли. Аналогичным образом, при неизменном плече финансового левериджа положительная или отрицательная динамика его дифференциала генерирует как возрастание суммы и уровня прибыли на собственный капитал, так и финансовый риск ее потери.

3нание механизма воздействия финансового капитала на уровень прибыльности собственного капитала и уровень финансового риска позволяет целенаправленно управлять как стоимостью, так и структурой капитала предприятия.

Количественное значение влияния факторов на изменение результирующего показателя находится путем применения одного из специальных приемов экономического анализа.

Из книги Финансы и кредит автора Шевчук Денис Александрович31. Роль займов юридических и физических лиц. Заемные средства как финансовый рычаг В роли займодавца по обычному договору займа могут выступать любые юридические и физические лица.Финансовый рычагFinancial leverage; GearingФинансовый рычаг - совокупное воздействие на уровень

Из книги Микроэкономика автора Вечканова Галина РостиславовнаВопрос 10 Реакция потребителя на изменение цены. Эффект замены и эффект дохода. ОТВЕТИЗМЕНЕНИЕ ЦЕНЫ на одно благо при фиксированном доходе и неизменных ценах на другие блага вызывает смещение бюджетной линии в точку, более удаленную или более близкую к началу

Из книги Наживемся на кризисе капитализма… или Куда правильно вложить деньги автора Хотимский Дмитрий Из книги Долой продуктивность! 9 шагов к тому, чтобы работать меньше и успевать больше автора Роббинс СтиверЛеверидж Представьте, что вы участник гонок «Формула-1». На прямой надо набирать максимальную скорость, а перед поворотом тормозить. Нельзя ехать слишком быстро – не впишетесь в поворот. Нельзя ехать слишком медленно – вас все обгонят. Теперь представьте, что вы не

Из книги Инвестиции в недвижимость автора Кийосаки Роберт ТоруШаг 9 Используйте эффект рычага Девятый, и последний, шаг связывает воедино все, чему мы научились к этому моменту, и повышает эффективность каждого из предыдущих шагов. Да, это эффект рычага. Рычаг – Большая Мама принципа «работать меньше, успевая больше». Большая Мама не

Из книги Миллионер за минуту. Прямой путь к богатству автора Хансен Марк ВикторАвтоматизируйте, чтобы получить эффект рычага Когда-то большая часть человечества тратила массу времени на сбор хлопка, прядение нитей, создание тканей и пошив одежды, чтобы выглядеть эффектно и привлекать внимание объектов своих мечтаний. Автоматизация все изменила.

Из книги Комплексный экономический анализ предприятия. Краткий курс автора Коллектив авторовФинансовый рычаг Эффект рычага достигается, когда вы вкладываете как можно меньше своих денег, но при этом приобретаете как можно больше собственности. Другими словами, чем меньше инвестируется собственного капитала, тем выше отдача от него. Анализируя недвижимость,

Из книги Как делать миллионы на идеях автора Кеннеди ДэнЭффект рычага – Чтобы сделать дело, – продолжала Саманта, – нам нужно найти идею на миллион долларов и затем «поднять» ее силой рычага. Рычаг позволяет не только поднимать тяжелые предметы при минимальных усилиях. Он обеспечивает также скорость. – А что у нас служит

Из книги Несправедливое преимущество. Сила финансового образования автора Кийосаки Роберт ТоруЭффект рычага = скорость Эффект рычага равнозначен скорости. Если вы хотите разбогатеть, без силы рычага, и силы значительной, вам не обойтись. «Рычажный механизм» обогащения складывается из трех частей. Первая часть – это ваша цель (мечта), которую вы хотите реализовать.

Из книги Управление отделом продаж автора Петров Константин НиколаевичКоманды мечты и эффект рычага Успех – не одиночный проект; он должен быть общим. И за успех не надо состязаться. Вокруг всем всего хватает. Вы должны работать с командой, у членов которой общая мечта или цель. Команда – часть вашего рычага. Она позволяет достичь успеха

Из книги автораСети и эффект рычага Поскольку связь всегда поддерживают двое, ценность связи увеличивается вдвое быстрее, чем инвестиции каждого по отдельности. КЕВИН КЕЛЛИ. НОВЫЕ ПРАВИЛА ДЛЯ НОВОЙ ЭКОНОМИКИ Ваша сеть связей увеличивает рычажную силу. Чем шире ваши связи, тем больше

Из книги автораБесконечная сеть и эффект рычага Вы можете быть уверены, что, если вы посвящаете свое время и внимание служению другим, Вселенная будет поддерживать вас, и всегда точно вовремя. Р. БАКМИНСТЕР ФУЛЛЕР Просветленные Миллионеры понимают, что в богатстве есть духовная

Из книги автора10.6. Взаимосвязь показателей экономической и финансовой рентабельности. эффект финансового рычага Ранее мы определились в том, что экономическая рентабельность – это рентабельность активов организации; финансовая рентабельность – это рентабельность собственного

Из книги автораСекрет невероятного финансового рычага: публикации по заказам В первый раз я попробовал «печатать свои собственные деньги» в 1978 году. Вскоре после того, как я начал выступать как профессиональный лектор и вступил в соответствующую ассоциацию, я обнаружил, что, имея

Из книги автораТретий закон компенсации. Уровень настоящего финансового образования растет по закону сложных процентов и обладает огромной силой рычага Чем больше вы повышаете уровень своего образования в квадрантах Б и И, тем больше зарабатываете. Ваши знания и доходы растут по

Из книги автораФинансовый рычаг Третий рычаг воздействия на ROE – финансовый. Компания повышает этот показатель, увеличивая отношение заемного капитала к собственному капиталу для финансирования бизнеса. В отличие от рентабельности продаж и коэффициента оборачиваемости активов,

Для расчета эффекта финансового рычага (ЭФР) необходимо рассчитать экономическую рентабельность (ЭР) и среднюю расчетную ставку процента (СРСП).

ЭФР = 2/3 (ЭР - СРСП) * ЗС / СС

Где ЭР = Нетто результат эксплуатации инвестиции / (Собственные средства + Заемные средства),

СРСП = Финансовые издержки по процентам / Заемные средства * 100%

Данная формула может быть представлена в более расширенном варианте .

Назначение сервиса

. С помощью онлайн-калькулятора проводится поэтапный анализ деятельности предприятия:- Расчет эффекта финансового рычага.

- Анализ чувствительности прибыли к изменениям анализируемого фактора.

- Определение компенсирующего изменения объема реализации при изменении анализируемого фактора.

Инструкция . Заполните таблицу, нажмите Далее. Отчет с решением будет сохранен в формате MS Word .

Такие показатели, как Собственные средства (СС), Заемные средства (ЗС), Нераспределенная прибыль прошлых лет, Уставный капитал, Текущие активы, Текущие пассивы и Рентабельность продаж можно определить по данным бухгалтерского баланса (найти через калькулятор).

Классификация эффекта финансового рычага

Пример . Таблица 1 - Исходные данные

| Показатели | Значение |

| 1. Выручка от реализации тыс. руб. | 12231.8 |

| 2. Переменные затраты тыс. руб. | 10970.5 |

| 3. Постоянные затраты тыс. руб. | 687.6 |

| 4. Собственные средства (СС) тыс. руб. | 1130.4 |

| 5. Заемные средства (ЗС) тыс. руб. | 180 |

| 6. Финансовые издержки по заемным средствам (ФИ) тыс. руб. | 32.4 |

Определим финансовые показатели деятельности предприятия

Таблица 1 - Показатели деятельности предприятия

1. Расчет эффекта финансового рычага

Для расчета эффекта финансового рычага (ЭФР) необходимо рассчитать экономическую рентабельность (ЭР) и среднюю расчетную ставку процента (СРСП).

ЭР = НРЭИ / Активы * 100 = 606.1 / (1130.4 + 180) * 100 = 46.25%

СРСП = ФИ / ЗC * 100 = 32.4 / 180 * 100 = 18%

ЭФР = 2 / 3(ЭР - СРСП) * ЗС / СС = 2 / 3(46.25% - 18%) * 180 / 1130.4 = 3.0%

РСС = 2 / 3 * ЭР + ЭФР = 2 / 3 * 46.25 + 3.0 = 33.84%

Сущность эффекта финансового рычага

: эффект финансового рычага показывает приращение к рентабельности собственных средств полученное вследствие использования заемного капитала. В нашем случае оно составило 3.0%.

Эффект финансового рычага может быть использован и для оценки кредитоспособности предприятия.

Так как плечо финансового рычага меньше 1 (0.159), то данное предприятие можно расценивать как кредитоспособное. Смысл эффекта финансового рычага

: предприятие может претендовать на дополнительный кредит.

С помощью графического метода определим безопасный объем заемных средств. Типичные кривые дифференциалов изображены на рис.1.

Рис. 1. Кривые дифференциалов

Определим положение нашего предприятия на графике.

ЭР / СРСП = 46.25 / 18 = 2.57

Откуда ЭР = 2.57СРСП

При дополнительном заимствовании необходимо, чтобы предприятие не опускалось ниже основной кривой (предприятие находится между ЭР = 3СРСП и ЭР = 2СРСП). Следовательно, при уровне нейтрализации налогообложения в точке ЭФР/РСС = 1/3 допустимое плечо финансового рычага ЗС/СС составляет 1.0.

Таким образом, кредит может быть увеличен на 950.4 тыс. руб. и достигнуть 1130.4 тыс. руб.

Определим верхнюю границу цены заемного капитала.

ЭР = 2СРСП

Откуда СРСП = 46.25% / 2 = 23.13%

CPCП = ФИ / ЗС

Откуда ФИ = СРСП * ЗС = 23.13% * 1130.4 = 261.422 тыс. руб.

Таким образом, данному предприятию, не теряя финансовой устойчивости можно взять дополнительную величину заемных средств на 950.4 тыс. руб. Дополнительное заимствование обойдется предприятию в 219.795 тыс. руб., если средняя ставка процента под кредит не будет превышать 23.13%.

Рассчитаем критическое значение нетто результата эксплуатации инвестиций, т.е. такое значение, при котором эффект финансового рычага равен нулю, а следовательно, рентабельность собственных средств одинакова для вариантов, как с привлечением заемных средств, так и с использованием только собственных средств.

НРЭИ критический = 1310.4 * 18 = 235.872 тыс. руб.

В нашем случае пороговое значение пройдено, а это говорит о том, что предприятию выгодно привлекать заемные средства.

Для любого предприятия приоритетное значение имеет правило, при котором как собственные, так и заемные средства должны обеспечивать отдачу в форме прибыли (дохода). Действие финансового рычага (левериджа) характеризует целесообразность и эффективность использования предприятием заемных средств как источника финансирования хозяйственной деятельности.

Эффект финансового рычага заключается в том, что предприятие, используя заемные средства, изменяет чистую рентабельность собственных средств. Данный эффект возникает из расхождения между рентабельностью активов (имущества) и «ценой» заемного капитала, т.е. средней банковской ставкой. При этом предприятие должно предусмотреть такую рентабельность активов, чтобы денежных средств было достаточно на уплату процентов за кредит и уплату налога на прибыль.

Следует иметь в виду, что средняя расчетная ставка процента не совпадает с процентной ставкой, принимаемой по условиям кредитного договора. Среднюю расчетную ставку устанавливают по формуле:

СП = (ФИк: сумма ЗС) х 100,

СП – средняя расчетная ставка за кредит;

Фик – фактические финансовые издержки по всем полученным кредитам за расчетный период (сумма уплаченных процентов);

сумма ЗС – общая сумма заемных средств, привлеченных в расчетном периоде.

Общая формула для расчета эффекта финансового рычага может быть выражена:

ЭФР = (1 – Нс) х (Ра – СП) х (ЗК: СК),

ЭФР – эффект финансового рычага;

Нс – ставка налога на прибыль в долях единицы;

Ра – рентабельность активов;

СП - средняя расчетная ставка процента за кредит в %;

ЗК – заемный капитал;

СК – собственный капитал.

Первая составляющая эффекта – налоговый корректор (1 – Нс), показывает, в какой степени проявляется эффект финансового рычага в связи с различным уровнем налогообложения. Он не зависит от деятельности предприятия, т. к. ставку налога на прибыль утверждают в законодательном порядке.

В процессе управления финансовым рычагом дифференцированный налоговый корректор может быть использован в случаях, если:

по различным видам деятельности предприятия установлены дифференцированные ставки налогообложения;

по отдельным видам деятельности предприятия используют льготы по налогу на прибыль;

отдельные дочерние подразделения (филиалы) предприятия осуществляются свою деятельность в свободных экономических зонах, как своей страны, так и за рубежом.

Вторая составляющая эффекта – дифференциал (Ра – СП), является основным фактором, формирующим положительное значение эффекта финансового рычага. Условие: Ра > СП. Чем выше положительное значение дифференциала, тем весомее при прочих равных условиях значение эффекта финансового рычага.

В связи с высокой динамичностью этого показателя, он требует систематического мониторинга в процессе управления. Динамизм дифференциала обусловлен рядом факторов:

в период ухудшения конъюнктуры финансового рынка стоимость привлечения заемных средств может резко возрасти и превысить уровень бухгалтерской прибыли, генерируемой активами предприятия;

снижение финансовой устойчивости, в процессе интенсивного привлечения заемного капитала, приводит к увеличению риска банкротства предприятия, что вынуждает повышать процентные ставки за кредит с учетом премии за дополнительный риск. Дифференциал финансового рычага тогда может быть сведен к нулю или даже к отрицательному значению. В результате, рентабельность собственного капитала снизится, т.к. часть генерируемой им прибыли будет направлена на обслуживание долга, полученного под высокие процентные ставки;

в период ухудшения ситуации на товарном рынке, сокращения объема продаж и величины бухгалтерской прибыли отрицательное значение дифференциала может формироваться даже при стабильных процентных ставках за счет снижения рентабельности активов.

Таким образом, отрицательная величина дифференциала приводит к снижению рентабельности собственного капитала, что делает его использование неэффективным.

Третья составляющая эффекта – коэффициент задолженности или плечо финансового рычага (ЗК: СК) . Он является мультипликатором, который изменяет положительное или отрицательное значение дифференциала. При положительном значении дифференциала любой прирост коэффициента задолженности будет приводить к еще большему повышению рентабельности собственного капитала. При отрицательном значении дифференциала прирост коэффициента задолженности будет приводить к еще большему падению рентабельности собственного капитала.

Итак, при стабильном дифференциале коэффициент задолженности является главным фактором, влияющим на величину доходности собственного капитала, т.е. он генерирует финансовый риск. Аналогично, при неизменной величине коэффициента задолженности, положительное или отрицательное значение дифференциала генерирует как увеличение суммы и уровня прибыли на собственный капитал, так и финансовый риск ее потери.

Соединив три составляющих эффекта (налоговый корректор, дифференциал и коэффициент задолженности), получим значение эффекта финансового рычага. Данный способ расчета позволяет предприятию определить безопасный объем заемных средств, то есть допустимых условий кредитования.

Для реализации этих благоприятных возможностей необходимо установить наличие взаимосвязи и противоречия между дифференциалом и коэффициентом задолженности. Дело в том, что при увеличении объема заемных средств финансовые издержки по обслуживанию долга возрастают, что, в свою очередь, приводит к снижению положительного значения дифференциала (при неизменной величине доходности собственного капитала).

Из вышесказанного, можно сделать следующие выводы:

если новое заимствование приносит предприятию рост уровня эффекта финансового рычага, то оно выгодно для предприятия. При этом необходимо контролировать состояние дифференциала, поскольку при увеличении коэффициента задолженности коммерческий банк вынужден компенсировать возрастание кредитного риска повышением «цены» заемных средств;

риск кредитора выражают величиной дифференциала, т.к. чем выше дифференциал, тем меньше кредитный риск у банка. И наоборот, если дифференциал станет меньше нуля, тогда эффект рычага будет действовать во вред предприятию, то есть произойдет вычет из рентабельности собственного капитала, и у инвесторов не будет желания покупать акции предприятия-эмитента с отрицательным дифференциалом.

Таким образом, задолженность предприятия коммерческому банку – это и не благо и не зло, но это его финансовый риск. Привлекая заемные средства, предприятие может более успешно выполнять стоящие перед ним задачи, если вложит их в высокодоходные активы или реальные инвестиционные проекты с быстротой окупаемостью капиталовложений.

Основная задача для финансового менеджера состоит не в том, чтобы исключить все риски, а в том, чтобы принять разумные, заранее рассчитанные риски, в пределах положительного значения дифференциала. Это правило важно и для банка, т.к. заемщик с отрицательной величиной дифференциала вызывает недоверие.

Финансовый рычаг – это механизм, овладеть которым финансовый менеджер может только в том случае, если располагает точной информацией о рентабельности активов предприятия. В ином случае, ему целесообразно обращаться с коэффициентом задолженности очень осторожно, взвешивая последствия новых заимствований на рынке ссудного капитала.

Второй способ расчета эффекта финансового рычага можно рассматривать как процентное (индексное) изменение чистой прибыли на каждую обыкновенную акцию, и вызываемое данным процентным изменением колебание валовой прибыли. Иначе говоря эффект финансового рычага определяется по следующей формуле:

сила воздействия финансового рычага = процентное изменение чистой прибыли на одну обыкновенную акцию: процентное изменение валовой прибыли на одну обыкновенную акцию.

Чем меньше сила воздействия финансового рычага, тем ниже финансовый риск, связанный с данным предприятием. Если заемные средства не привлекаются в оборот, то сила воздействия финансового рычага равна 1.

Чем больше сила воздействия финансового рычага, тем выше у предприятия уровень финансового риска в этом случае:

для коммерческого банка возрастает риск непогашения кредита и процентов по нему;

для инвестора увеличивается риск снижения дивидендов на принадлежащие ему акции предприятия-эмитента с высоким уровнем финансового риска.

Второй способ измерения эффекта финансового рычага дает возможность выполнить сопряженный расчет силы воздействия финансового рычага и установить совокупный (общий) риск, связанный с предприятием.

В условиях инфляции, если задолженность и проценты по ней не индексируются, эффект финансового рычага увеличивается, поскольку обслуживание долга и сам долг оплачиваются уже обесцененными деньгами. Отсюда следует, что в условиях инфляционной среды даже при отрицательной величине дифференциала финансового рычага эффект последнего может быть положительным за счет неиндексации долговых обязательств, что создает дополнительный доход от применения заемных средств и увеличивает сумму собственного капитала.

При сравнении 2х предприятий с одинаковым уровнем экономической рентабельности (Прибыль от продаж/все Активы) различие м/д ними может составлять отсутствие у 1 из них кредитов, в то время как другое активно привлекает заемные средства (ЧП/СК). Т.о. отличие заключается в различном уровне рентабельности собственного капитала , получаемой за счет иной структуры финансовых источников. Разница м/д двумя уровнями рентабельности и есть уровень эффекта финансового рычага. ЭФР есть приращение к чистой рентабельности собственных средств, получаемое как следствие использования кредита, несмотря на его платность.

ЭФР=(1-Т)*(ЭР - Ст%)*ЗК/СК, где Т - ставка налога на прибыль (в долях), ЭР-эк. рентабельность (%), Ст% - средняя ставка процента по кредиту,

ЭР = Прибыль от продаж/Все Активы . ЭР характеризует инвестиционную привлекательность предприятия. Хар-ет эффективность использования всего капитала, не смотря на то, что нужно еще платить % за кредит.

Первая составляющая ЭФР назыв-ся дифференциалом и характеризует разницу между экономической рентабельностью активов и средней расчетной ставкой процента по заемным средствам (ЭР - СРСП).

Вторая составляющая - плечо финансового рычага (коэффициент финансовой активности) - отражает соотношение между заемными и собственными средствами (ЗК/СК). Чем он больше, тем больше финансовые риски.

Эффект финансового рычага позволяет:

Обосновать финансовые риски и оценить финансовые риски.

Правила, вытекающие из формулы ЭФР :

Если новое заимствование приносит увеличение уровня ЭФР, то оно выгодно для организации. Рекомендуется внимательно отслеживать состояние дифференциала: при наращивании плеча финансового рычага банку свойственно компенсировать возрастание собственного риска повышением цены кредита

Чем больше дифференциал (d), тем меньше риск (соответственно, чем меньше d, тем больше риск). При этом риск кредитора выражен величиной дифференциала. Если d>0, можно занимать, если d<0, то высокие риск - не рекомендуется занимать, эффект от использования ЗК меньше суммы % за кредит; если d=0, то весь эффект от использования ЗК пойдет на уплату % за кредит.

ЭФР представляет важную концепцию, которая при определенных условиях позволяет оценить влияние задолженности на рентабельность организации. Фин.рычаг характерен для ситуаций, когда в структуре источников формирования капитала содержатся обязательства с фиксированной ставкой процента. В этом случае образуется эффект, аналогичный применению операционного рычага , то есть прибыль после уплаты процентов повышается/снижается более быстрыми темпами, чем изменения в объемах выпускаемой продукции.

Преимущество фин. рычага: капитал, взятый организацией в долг под фиксированный процент, можно использовать в процессе деятельности таким образом, что он станет приносить более высокую прибыль, чем уплаченный процент. Разница накапливается как прибыль организации.

Эффект операционного рычага влияет на результат до учета финансовых расходов и налогов. ЭФР возникает, когда орг-ия имеет задолженность или располагает источником финансирования, который влечет за собой выплату постоянных сумм. Он воздействует на чистую прибыль и, таким образом, на рентабельность собственного капитала. ЭФР увеличивает влияние годового оборота на рентабельность собственного капитала.

Общий эффект рычага = Эффект операционного рычага*Эффект финансового рычага.

При высоком значении обоих рычагов любое небольшое увеличение годового оборота орг-ии будет существенно отражаться на значении рентабельности ее собственного капитала.

Эффект операционного рычага - наличие взаимосвязи между изменением выручки от реализации и изменением прибыли. Сила воздействия операционного рычага вычисляется как частное от деления выручки от реализации после возмещения переменных затрат на прибыль. Действие операционного рычага генерирует предпринимательский риск.