(Пока оценок нет)

Не обязательно быть предпринимателем, чтобы столкнуться с нарушениями в работе налоговых инспекций, эта проблема так же может возникнуть и у простых граждан. Нарушения могут быть совершенно различные: неправомерное начисление налогов, незаконное вынесение штрафов, задержка налогового вычета и прочие итоги налоговой инспекции, включая её отсутствие. Причём, причины подачи могут быть как перед самой инспекцией, так и после нее.

В этой статье мы рассмотрим само содержание жалобы, какие к ней могут быть требования, а в последствии и то, куда же её можно направить. Вариантов достаточно, но все зависит напрямую от того что же именно Вам не посчастливилось пережить во время общения с налоговой инспекцией.

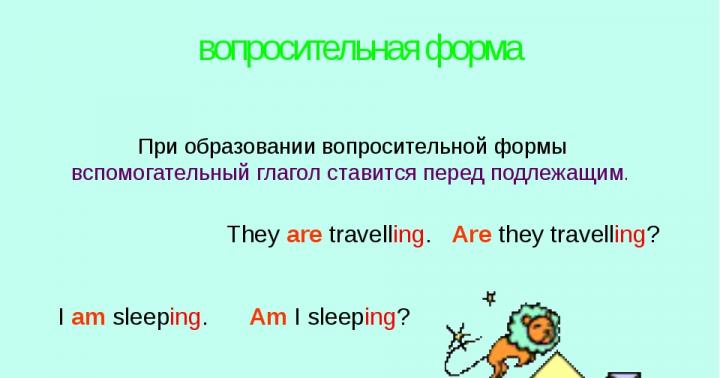

Сами жалобы в налоговую можно составить и в произвольной форме, однако, любые заявления граждан должны отвечать установленным требованиям. К примеру, многие из них обозначены в Федеральном законе от 02.05.06 №59-ФЗ «О порядке рассмотрения обращений граждан Российской Федерации» . Жаловаться Вы можете как непосредственно руководителю ИФНС, в Управление по субъекту или сразу в ФНС - выбор остаётся за Вами (ст. 138 НК РФ) . К тому же, Вы можете направить сразу несколько жалоб: непосредственному руководителю и в УФНС, в УФНС и\или ФНС.

Как должна выглядеть письменная жалоба на налоговую?

Должно быть указано наименование госоргана, куда будет отправлена жалоба (ИФНС, его номер, а так же регион), или же ФИО сотрудника, которому она направляется. Во втором случае должна быть указана его должность, ИФНС, его номер и регион (город, область);

- ФИО того, кто обращается;

- Почтовый адрес, по которому должен поступить ответ на обращение;

- Само обращение (жалоба на налоговую инспекцию) в произвольной форме. Изложение может быть достаточно свободным, однако, лучше всего подчеркивать суть своей проблемы конкретными статьями, указывая на неправомерные действия или же отсутствие необходимых действий со стороны налоговой инспекции;

Помните, что содержание должно быть максимально информативным!

- Личная подпись обращающегося;

- Дата, когда было написано данное обращение.

Составленное письмо направляется в Федеральную налоговую службу (территориальный налоговый орган) . Так же её можно отправить по факсу или придти лично , сдав её в экспедицию. В таком случае Вы еще получите штамп о приёме на втором экземпляре описи.

Обращение через интернет

На официальном сайте Федеральной налоговой службы Вы можете отправить свое обращение онлайн. Чтобы составить такую жалобу на налоговую инспекцию Вам предоставят отдельную услугу, где есть первоначально выбор. Обратиться вы сможете как юридическое лицо, физическое лицо или ИП. Помимо выбора госоргана, куда будет направлена жалоба, а так же Ваших данных, Вы сможете указать обращались ли ранее в органы государственной власти.

На само обращение дается 4 тысячи символов, чего должно определенно хватить, учитывая, что можно так же приложить и файлы к обращению (фотографии, текстовые документы или же иные файлы). Это обращение будет рассмотрено в течение 30 дней.

На сайте так же можно подать именно и конкретно жалобу, но для этого необходима регистрация на сайте.

Направить жалобу сразу в суд

Если действия или же бездействия налоговой инспекции затрагивают финансовые интересы организации, это этот способ будет более предпочтительным. К тому же, если проблема возникла с выставлением инкассо на счет или отказано в возврате долга, то писать вышестоящему начальству, как правило, пустая трата времени. Подготовку и проверку самого заявления в суд доверьте . Это избавит Вас от вполне возможных и вероятных ошибок, которые только затянут дело или и вовсе станут причиной проигрыша. Если же в организации нет своих специалистов, то лучше не скупиться на .

Данный способ восстановления справедливости является наиболее затратным, поскольку помимо оплаты юридических услуг и консультаций еще потребуется, к примеру, оплатить госпошлину за обращение в суд. Хотя именно обжалование госпошлиной не облагается.

Направить жалобу на налоговую в прокуратуру

Обращение в прокуратуру необходимо в случаях грубого нарушения прав налогоплательщиков, злостных нарушений, очевидного выхода за рамки полномочий, предусмотренных законом. Заявление в таком случае так же пишется в свободной форме, с подробным пояснением какие именно действия со стороны налоговых органов Вы считаете неправомерными, в идеале с указанием отсылок к конкретным статьям. По этому заявлению будет проводиться проверка, поэтому так же следует подготовить и документы, выступающие подтверждением описанного в заявлении.

Прокуратура может переадресовать жалобу в вышестоящий налоговый орган, поскольку он уже занимается работой с претензиями. То есть если речь идет о простых нарушениях, то обращение в прокуратуру будет определенно лишним. Это нужно иметь в виду, если Вы все же пожелаете подавать жалобу в органы прокуратуры.

Срок рассмотрения такой жалобы точно так же составляет 30 дней, хотя, если не потребуются дополнительные проверки, то он может составлять и 15 дней.

Порядок обжалования актов налоговых органов выбирается в зависимости от вида такого акта. Сущностью оспариваемых действий/решений определяются:

- уполномоченная на проведение проверки инстанция;

- граничный срок обжалования;

- форма (образец) жалобы в налоговую и содержание обращения.

Подзаконные акты ФНС могут быть:

- нормативными - содержащими обязательные для выполнения широким кругом налогоплательщиков правила, рассчитанные на многоразовое использование (определение согласно Постановлению Пленума ВС от 29.11.07 №48);

- индивидуальными - содержащими предписания, адресованные конкретным лицам, предназначенные для одноразового применения.

Обжалование нормативно-правовых актов ФНС

Статьями 24 и 251 ГПК установлена исключительная подсудность споров о соответствии НПА ФНС и ее территориальных структур Конституции и законам. В случае с жалобой в налоговую невозможно использовать образец жалобы в КС: компетенция органа конституционной юрисдикции распространяется на НПА уровня Постановлений Правительства и выше.

Если субъектом обжалования выступает ИП или юридическое лицо, спор рассматривает общий суд, а не арбитражный. Например, пожаловаться на налоговую инспекцию и ее нормотворчество ИП вправе в райсуд по месту ее расположения.

Процедура проверки законности инициируется заинтересованным лицом. ГПК не установил граничного срока, когда можно подавать заявление об обжаловании решения налогового органа: это возможно вплоть до отмены НПА ФНС. Факт обжалования не останавливает действие акта.

Образец документа соответствует основным требованиям, предъявляемым к иску (ст.131 ГПК). Среди прочего нужно указать:

- название органа ФНС, принявшего НПА;

- наименование и число, месяц год его постановления;

- обстоятельства, подтверждающие нарушение прав и интересов заявителя.

Порядок проверки НПА установлен гл.24 Гражданско-процессуального кодекса. Дело рассматривается в течение 30 дней. Придя к выводу, что обжалованный НПА или частные его положения незаконны, суд:

- признает его недействительным полностью или частично;

- упраздняет действие НПА на будущее либо с даты его принятия;

- организовывает публикацию сообщения об утрате НПА силы в печатном органе, где он был обнародован (ст.253 ГПК).

Если по итогам проверки НПА признан недействительным, юридическую силу теряют:

- основанные на его положениях индивидуально-правовые акты;

- акты, воспроизводящие отмененные правила.

Обжалование индивидуально-правовых актов ИФНС в административном порядке

Установленная разделом VII Налогового кодекса внесудебная процедура проверки индивидуально-правовых актов является универсальной. Она касается:

- документов любого типа (требование, претензия, постановление), адресованных налогоплательщику;

- действий/бездействия сотрудников налоговых органов.

Пожаловаться на индивидуально-правовой акт могут те, чьи интересы он затрагивает. Для этого достаточно субъективного мнения налогоплательщика о незаконности решений/действий ИФНС. Обжалование актов налоговых органов может происходить в двух формах:

- жалоба подается для проверки законности уже вступивших в силу актов, действий сотрудников ФНС, нарушающих интересы налогоплательщиков;

- апелляция касается не вступивших в действие индивидуально-правовых актов о привлечении к ответственности либо отказе в привлечении к административной ответственности при условии, что жалобщик способен доказать суть своего интереса.

В деле об оспаривании ИПА и действий ИФНС досудебное обжалование обязательно (ч.2 ст.138 НК). Чтобы получить возможность подать жалобу на инспекцию в суд, нужно сначала пожаловаться в управление ФНС субъекта РФ. Не требуют предварительной внесудебной проверки акты, принятые:

- непосредственно ФНС;

- по итогам рассмотрения жалоб/апелляций на налоговую инспекцию.

Важно сориентироваться, кому и куда адресовать обращение. Жалоба передается в инспекцию, акт которой обжалуется. Но в «шапке» следует написать вышестоящую структуру. Образец обращения может содержать комбинированный вариант, например: «Управлению ФНС Московской области через межрайонную инспекцию ФНС №1 по Московской области».

Заявленная претензия не останавливает исполнение спорного индивидуально-правового акта или совершение обжалованных действий. Однако заявитель вправе просить об этом. Образец и реквизиты подобного ходатайства законодателем не оговорены. Допускается указание просьбы дополнительным пунктом жалобы или формирование отдельного документа. О вынесенном по данному вопросу определении заявитель уведомляется в 3-дневный срок.

Обжалование в административном порядке

Налогоплательщик вправе подать жалобу на протяжении года после того, как он был поставлен о нем в известность. Решение, вынесенное по итогам проверки ИФНС консолидированной группы субъектов предпринимательской деятельности, в течение года может оспариваться:

- членом группы, выступающим от имени партнеров (образец жалобы должен содержать ссылку на представительские полномочия заявителя);

- одним из ее членов самостоятельно в части привлечения его лично к ответственности (ч.2, 3 ст.139 НК)

Возможность написать апелляционную жалобу сохраняется вплоть до вступления в действие невыгодного решения. Апелляция на ИПН ИФНС, вынесенная по итогам проверки консолидированной группы СПД, может подаваться:

- группой в целом;

- каждым ее членом по отдельности.

Предоставление жалоб или апелляций предполагает следующее:

- оба документа в вышестоящий налоговый орган подаются через нижестоящий;

- на протяжении 3 дней с момента обжалования ИФНС передает материалы дела уполномоченной инстанции для проверки.

Образец жалобы (апелляции) не установлен. Согласно ст.139.2 документ должен быть письменным и содержать такие реквизиты:

- наименование органа, куда адресуется документ;

- название ФНС, действия/бездействие должностных лиц которого оспариваются;

- ФИО/наименование жалобщика;

- обоснование обращения (требуется написать суть нарушенного права);

- требования жалобщика.

Обращение в судебную инстанцию

Индивидуально-правовые акты ФНС могут рассматриваться:

- судами общей юрисдикции в порядке гл.25 ГПК по заявлениям физических лиц;

- арбитражными судами в порядке гл.24 АПК по заявлениям ИП и юридических лиц.

Примечательно следующее:

- Относительно обжалования индивидуально-правовых актов в суд Налоговый кодекс указывает лишь на норму о необходимости руководствоваться процессуальным законодательством.

- ГПК и АПК процедуру рассмотрения налоговых споров специально не регулируют. Главы 24 и 25 касаются обжалования решений/действий должностных лиц всех органов власти и самоуправления.

- Образец жалобы на инспекцию ФНС не установлен.

- Жалобы плательщиков как в общие, так и в арбитражные суды именуются заявлениями и пошлиной не облагаются.

- Образец заявления об оспаривании законности индивидуальных актов по ГПК/АПК близок к иску, а процедура рассмотрения – к исковому производству.

Срок обжалования по ГПК и АПК одинаков и составляет 3 месяца с момента, когда заявитель узнал о нарушении своего права. Срок разрешения споров общими судами составляет 10 дней, арбитражными - 3 месяца.

Рассмотрение дел по ГПК предполагает один из двух вариантов. Первый – это альтернативная подсудность. Жалобщик вправе обращаться в суд согласно своему ПМЖ или по месту нахождения ИФНС. Второй вариант – это специфические основания для признания ИПА недействительным. К таковым относятся попрание прав гражданина или создание препятствий для их реализации. Образец заявления должен содержать подтверждающие это сведения.

Представляю образец жалобы в Управление ФНС России. Образец возражения на акт налоговой проверки можно посмотреть по ссылке:

Вы можете

бесплатно

получить оценку перспектив Вашего спора с налоговым органом.

Для этого на указанный на сайте адрес электронной почты Вам нужно отправить письменный запрос с подробным описанием возникшей проблемы. Будьте готовы прислать копию обжалуемого решения налогового органа.

Стоимость услуг адвоката зависит от объема предполагаемой работы. Без ознакомления с проблемой клиента и без оценки перспектив спорной ситуации оценить объем работы невозможно. Поэтому мы не обсуждаем стоимость наших услуг до изучения проблемы клиента. При этом в любом случае наши клиенты оплачивают бОльшую часть гонорара "по результату" на основании договора об оказании юридических услуг.

В Управление ФНС России по г. Москве

125284, г.Москва,

Хорошевское шоссе,12А

От

ООО «Ромашка»

ИНН … / КПП …

123456, г. Москва,

улица … , дом…

Жалоба

на Решение ИФНС России №... по г. Москве

№... от 12 февраля 2016 года

о привлечении к ответственности за совершение налогового правонарушения

ИФНС России № ... по г. Москве проведена выездная налоговая проверка ООО «Ромашка» по вопросам правильности исчисления и своевременности уплаты в бюджет налогов и сборов, страховых взносов на обязательное пенсионное страхование за период с... по … 2014 г. По результатам проверки Обществу предложено уплатить недоимку в сумме... руб. Начислены пени за несвоевременную уплату налогов по состоянию на 12.02.2016 года в сумме … руб. Также ООО «Ромашка» привлечено к налоговой ответственности в размере … руб. По результатам налоговой проверки ИФНС России №... по г. Москве приняла Решение №... от 12 февраля 2016 года «О привлечении к ответственности за совершение налогового правонарушения» (далее – Решение).

ООО «Ромашка» считает, что указанное выше Решение не соответствует закону.

В результате проведения выездной налоговой проверки в связи с тем, что руководитель ООО «Ромашка» не найден, документы для проведения выездной налоговой проверки не представлены, в соответствии с пп. 7 п.1 статьи 31 НК РФ инспекция определила суммы налогов, подлежащие уплате, расчетным путем. Однако расчеты инспекции противоречат налоговому законодательству и сложившейся правоприменительной практике, а также допущено нарушение существенных условий процедуры рассмотрения материалов налоговой проверки, что является основанием для отмены Решения.

На странице 2 Акта выездной налоговой проверки ООО «Ромашка» № ... от … года (далее – Акт) в пункте 1.6. указано, что бухгалтерская отчетность и налоговые декларации представлялись ООО «Ромашка» в налоговые органы в полном объеме и в установленные законодательством сроки. Представленная информация легла в основу вычисления налоговым органом сумм налогов, подлежащих уплате расчетным путем.

Однако, в нарушение пп. 7 п. 1 ст. 31 НК РФ исчисление налоговым органом налога на прибыль и НДС, подлежащих доплате Заявителем, было осуществлено со следующими нарушениями: ...

1. Согласно пп. 7 п. 1 статьи 31 НК РФ налоговые органы вправе определять суммы налогов, подлежащие уплате налогоплательщиками в бюджетную систему Российской Федерации, расчетным путем на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в случаях отказа налогоплательщика допустить должностных лиц налогового органа к осмотру производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, непредставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов, отсутствия учета доходов и расходов, учета объектов налогообложения или ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги.

Инспекция анализирует данные об иных аналогичных налогоплательщиках. Как указано на странице 3 Решения №... от 12 февраля 2016 года «О привлечении к ответственности за совершение налогового правонарушения»: «для определения суммы налогов, подлежащих уплате в бюджет были отобраны аналогичные налогоплательщики ООО «А», ООО «В», ООО «И», ООО «Т», при выборе которых были учтены следующие критерии аналогичности: конкретный вид осуществляемой деятельности, среднесписочная численность, объем выручки, место осуществления деятельности».

Но выбор аналогичных налогоплательщиков осуществлен Инспекцией необоснованно, так как...

Позицию ООО «Ромашка» подтверждает и судебная практика.

Так, в Постановлении ФАС... округа от.... по делу № ... суд отклонил довод инспекции о том, что...

Избранные налоговым органом организации не являются аналогичными по отношению к ООО «Ромашка», так как...

Данный вывод подтверждается и судебной практикой. Как указывается в Постановлении... суда от... N ... по делу № ... : «Инспекцией не проведен анализ... ».

Как указано в Определении ВАС РФ от... года № ... по делу № ... : «Признавая недействительным решение инспекции в оспариваемой части, суды апелляционной и кассационной инстанций оценили представленные доказательства и сделали вывод о том, что инспекция не обосновала размер начисленных налогов, пеней, штрафов, поскольку, применяя положения подпункта 7 пункта 1 статьи 31 Налогового кодекса Российской Федерации, не ДОКАЗАЛА, что использовала данные об аналогичных налогоплательщиках... ».

Расчет налога на прибыль не обоснован и произведен неверно, и, соответственно, инспекция не доказала наличие у Общества недоимки по налогу на прибыль в размере, указанном в оспариваемом Решении.

2. Неверный расчет подлежащего доплате НДС.

Расчет подлежащего доплате НДС приводится инспекцией на страницах 6 – 10 Решения №...от 12 февраля 2016 года.

Согласно пп. 7 п. 1 ст. 31 НК РФ налоговый орган имеет право определять суммы налогов, подлежащие уплате налогоплательщиками в бюджетную систему Российской Федерации, расчетным путем на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках

В соответствии с п. 7 ст. 166 НК РФ в случае отсутствия у налогоплательщика бухгалтерского учета или учета объектов налогообложения налоговые органы имеют право исчислять суммы налога, подлежащие уплате, расчетным путем на основании данных по иным аналогичным налогоплательщикам.

...

В пункте 7 статьи 166 Кодекса законодатель предусмотрел возможность исчисления расчетным путем НДС, причитающегося к уплате по операциям, подлежащим налогообложению у налогоплательщика. Поскольку сумма налоговых вычетов не влияет на определение налоговой базы по НДС, то показатели вычетов не могут быть использованы в отношении расчета НДС, подлежащего уплате.

...3. Процессуальное нарушение.

Как указано на странице 2 Акта выездной налоговой проверки ООО «Ромашка» № ... от … года «на основании Решения заместителя начальника ИФНС России № ... по г. Москве... от … года № … выездная налоговая проверка была приостановлена с … года». «На основании решения заместителя начальника ИФНС России № ... по г. Москве... от … года № … проверка возобновлена с … года».

Между тем, ниже на странице 2 Акта указано, что … года произведен осмотр помещения, расположенного по адресу: ... Составлен протокол осмотра территории, помещений, документов, предметов № б/н от … года.

Согласно пункту 2 статьи 92 НК РФ «2. Осмотр документов и предметов вне рамок выездной налоговой проверки допускается, если документы и предметы были получены должностным лицом налогового органа в результате ранее произведенных действий по осуществлению налогового контроля или при согласии владельца этих предметов на проведение их осмотра».

Так как осмотр осуществлен в период приостановления выездной налоговой проверки, его результаты не являются надлежащим доказательством и не могут учитываться при вынесении Решения инспекции.

Такой же позиции придерживается и судебная практика. Так в Постановлении ФАС... округа от … по делу № ... указано: «…что, поскольку осмотр производился вне рамок выездной проверки и без согласия налогоплательщика, его результаты не являются надлежащими доказательствами».

4. Нарушение существенных условий процедуры рассмотрения материалов налоговой проверки.

Акт не был направлен налогоплательщику.

В соответствии с пунктом 5 статьи 100 НК РФ «Акт налоговой проверки в течение пяти дней с даты этого акта должен быть вручен лицу, в отношении которого проводилась проверка, или его представителю под расписку или передан иным способом, свидетельствующим о дате его получения указанным лицом (его представителем).

В случае, если лицо, в отношении которого проводилась проверка, или его представитель уклоняются от получения акта налоговой проверки, этот факт отражается в акте налоговой проверки, и акт налоговой проверки направляется по почте заказным письмом по месту нахождения организации (обособленного подразделения) или месту жительства физического лица. В случае направления акта налоговой проверки по почте заказным письмом датой вручения этого акта считается шестой день считая с даты отправки заказного письма».

Между тем, из Реестра отправленной заказной корреспонденции ИФНС РФ №... по г. Москве не следует, что акт налоговой проверки был своевременно, до вынесения Решения, направлен налогоплательщику. ...

Акт проверки не был получен Обществом до вынесения Решения, в связи с чем были нарушены следующие права Общества: ...

В соответствии с пунктом 14 статьи 101 НК РФ "Несоблюдение должностными лицами налоговых органов требований, установленных настоящим Кодексом, может являться основанием для отмены решения налогового органа вышестоящим налоговым органом или судом".

На основании вышеизложенного, пункта 3 статьи 101.2 НК РФ и п.2 статьи 140 НК РФ ООО «Ромашка»

ПРОСИТ

Управление ФНС России по г. Москве

отменить Решение Инспекции ФНС России № ... по г. Москве №...от 12 февраля 2016 года «О привлечении к ответственности за совершение налогового правонарушения» и прекратить производство по делу.

12.02.2016 г. адвокат Гладилин А.Н.

Здравствуйте!

Я надеюсь, что информация на сайте была для Вас полезна.

В свою очередь прошу Вас сообщить, какой важной для Вас информации Вы не нашли на сайте.

Я и моя команда стремимся отвечать на наиболее актуальные вопросы посетителей сайта, поэтому прошу сообщить мне, что именно было полезно, а какой информации оказалось не достаточно, на какие вопросы ответы найти не удалось.

Пишите в комментариях или на адрес электронной почты, указанный на сайте.

С наилучшими пожеланиями, адвокат Гладилин Андрей Николаевич.

С нарушениями в работе налоговой инспекции сталкиваются и предприниматели, и простые граждане. Неправомерное наложение штрафов, неверный расчет налоговых обязательств, непредставление вычетов, грубость и непрофессионализм в работе специалистов ИФНС – все эти причины заставляют граждан задумываться, как написать письмо в налоговую.

На сайте налоговой указано, что граждане вправе оспорить решения или бездействие налоговиков, если эти деяния нарушают их права (ст. 137 НК РФ). Чтобы сообщить о допущенном нарушении и восстановить справедливость, нужно на специалистов ИФНС.

Претензия составляется в письменном виде, с соблюдением норм деловой лексики. Ее нужно готовить по следующему образцу:

- ФИО и адрес прописки автора-гражданина или полное наименование и юридический адрес обратившейся организации.

- Номер документа, изданного ИФНС, положения которого подлежат обжалованию, описание деяния налоговиков, вызвавшего недовольство автора обращения. Нужно изложить ситуацию полно, но лаконично.

- Наименование ИФНС (номер, место нахождения), на который компания или физлицо решили подать жалобу в налоговую инспекцию.

- Ссылка на положения нормативно-правовых актов, подтверждающая, что права или законные интересы автора-составителя нарушены.

- Требования, которые излагает лицо, подающее заявление.

Чтобы не ошибиться и не упустить важных деталей, необходимо отталкиваться от образца заявления в налоговую инспекцию.

В обращении рекомендуется указать контактные данные автора (телефонный номер, почта), куда налоговики направят ответ. В описательной части не запрещено излагать любые факты, способные пролить свет на сложившуюся ситуацию.

Обращение готовится в свободной форме и подписывается автором или его представителем. Во втором случае к обращению прикладывается доверенность, подтверждающая его полномочия.

Заявление в ИФНС нужно сопроводить документацией, подтверждающей правоту автора-составителя. Образец заявления в налоговую:

Направление заявления

Куда жаловаться на налоговую инспекцию? Обращение направляется в ту ИФНС, работа которого вызвала нарекания у гражданина. Его сотрудники передадут заявление в вышестоящую инстанцию. Передать претензию можно следующими способами:

- позвонить на горячую линию;

- обратиться через интернет (официальный сайт ИФНС) – https://www.nalog.ru/rn77/fl/interest/complaint/;

- лично с письменным заявлением;

- направить жалобу по почте.

Жалоба по телефону

Чтобы в налоговую инспекцию, можно позвонить на горячую линию 8 800 2222222. Ее специалисты проконсультируют гражданина или организацию по интересующим вопросам, зафиксируют недовольства (нелегальный штраф или другой пример нарушения).

Можно позвонить в конкретное подразделение ИФНС. Справочник телефонов представлен на официальном сайте налоговой инспекции.

Если вы жалуетесь по телефону, проследите, чтобы ваше обращение отвечало следующим требованиям:

- информативность;

- отсутствие оскорблений и неформальной лексики;

- соответствие вопросам ведения ИФНС;

- наличие доказательств нарушения.

Практика показывает, что телефонный звонок – наименее эффективный метод. Чтобы быстрее восстановить справедливость, зайдите на сайт и напишите жалобу онлайн или передайте бумажное обращение лично (по почте).

Личное обращение

Для передачи обращения в налоговую можно посетить эту инстанцию лично. Недовольный гражданин вправе направиться в территориальный орган или центральный аппарат. Его попросят предъявить паспорт, выяснят, в чем суть обращения. Если устной беседы будет недостаточно, сотрудник ИФНС поможет составить заявление.

Чтобы попасть не к рядовому специалисту, а к руководителю, необходима предварительная запись. В зависимости от степени загруженности начальства график меняется, и нужно быть готовым подождать 1-2 недели.

Лицам, решившим написать заявление в налоговую, традиционно уделяется больше внимания, чем гражданам, обращающимся на горячую линию. Необходимо составить обращение в соответствии с действующими правилами и принести по адресу: Москва, Неглинная ул. 23. Подготовьте два экземпляра документа: один останется в налоговой, второй вернут вам с отметкой о получении.

Другой вариант подходит для жителей регионов, которые жалуются на ИФНС. Они пишут обращения и направляют их почтой по указанному адресу. Необходимо выбрать тип отправки «заказная». Поданные таким образом документы рассматриваются в стандартном порядке.

Закон надо чтить, причем делать это должны не только налогоплательщики, но и налоговики. Вот как раз они об этом часто забывают. Правда, ФНС России сообщила о сокращении количества жалоб налогоплательщиков (фирм и предпринимателей) на 12% (за 9 месяцев 2016 года по сравнению с аналогичным периодом 2015 года). Да, имеет место сокращение досудебных налоговых споров, да, налоговики учитывают судебную практику. И все же закон при налоговых мероприятиях соблюдается далеко не всегда. И что делать, если нарушение налицо?

Выбор способа защиты

Путей несколько. Можно выбрать только один, можно сочетать несколько, но какие именно? Может показаться казусом, но спросить об этом можно прямо у налоговиков. Ведь, как известно, налоговые органы должны бесплатно информировать налогоплательщиков в том числе и о правах налогоплательщиков (подп. 4 п. 1 ст. 32 НК РФ). Это можно сделать:

- по телефону (8-800-222-22-22);

- по Интернету (http://www.nalog.ru);

- лично или письменно (127381, г. Москва, ул. Неглинная, д. 23 или по адресу своей налоговой инспекции).

Надо помнить, что при письменном обращении на ответ отводится 30 дней (которые с успехом могут быть использованы для затягивания времени, с тем чтобы, например, истек срок исковой давности).

Вверх, к начальству

Обращение к вышестоящему должностному лицу налогового органа весьма действенная мера, которая позволяет при этом сохранить неплохие отношения.

Самый удобный способ обращения - через личный кабинет на сайте nalog.ru. Несмотря на "инновационность" способа, на него полностью распространяется порядок рассмотрения обращений, установленный законом (имеется в виду Федеральный закон от 02.05.2006 N 59-ФЗ, который, несмотря на название, применяется и для обращений юридических лиц). В общем-то не имеет значения, в какой форме вы обращаетесь - с заявлением или с жалобой. Главное - это соблюсти единые требования и указать:

- Ф.И.О. адресата - должностного лица, к которому вы обращаетесь (или его должность);

- свои Ф.И.О.;

- адрес для ответа (почтовый или электронный);

- суть обращения -

и все это подписать (собственноручно или соответствующей электронной подписью). Подтверждающие документы прилагаются по необходимости и при наличии.

Отказать в принятии обращения адресат не вправе, оно в любом случае должно быть принято, зарегистрировано (в течение 3 дней со дня поступления) и рассмотрено (в течение 30 календарных дней со дня его регистрации). Должностное лицо вправе переслать ваше письмо другому лицу, если решение затронутого вами вопроса вне его компетенции.

Ответ направляется или в письменной форме, или по электронной почте, или через личный кабинет (зависит от того, какой способ вы указали в обращении). Вообще без ответа обращение остается в строго определенных случаях:

- заявитель забыл указать свою фамилию или адрес для ответа;

- в обращении употреблены непарламентские (нецензурные или оскорбительные) выражения, а также угрозы;

- текст нечитаемый и (или) содержит вопрос, на который уже неоднократно давались ответы, и новых аргументов нет.

В случае (хотя это и маловероятно) если должностное лицо нарушит порядок рассмотрения обращения, то есть основания ставить вопрос об административной ответственности (штраф от 5 000 до 10 000 руб. (ст. 5.59 КоАП РФ)).

Жалоба в вышестоящий налоговый орган

Налогоплательщики вправе обжаловать:

- акты налоговых органов ненормативного характера;

- действия или бездействие их должностных лиц, -

если, по их мнению, акты, действия (бездействие) нарушают их права. Обращение может быть оформлено как (подается на решение, не вступившее в законную силу) или как жалоба традиционная. Традиционная жалоба подается для оспаривания:

- акта ненормативного (т.е. индивидуально определенного, разового, относящегося к конкретному налогоплательщику) характера, уже вступившего в законную силу;

- действий (бездействий) должностных лиц, в том числе решения о или зачета, "заморозке" счетов, привлечении к ответственности, доначислении налога и пени и т.д.

Оба вида жалоб направляются строго через налоговую инспекцию, принявшую оспариваемое решение или допустившую незаконные действия (бездействие), которая в течение трех дней со дня поступления направляет и , и ее материалы в вышестоящий налоговый орган.

Обратите внимание: получив обычную (не апелляционную) жалобу, налоговики обязаны принять меры по устранению нарушений прав заявителя и сообщить об этом в вышестоящий налоговый орган в трехдневный срок со дня устранения нарушений (п. 1.1 ст. 139 НК РФ).

Обычная жалоба подается в течение года со дня:

- когда налогоплательщик узнал (должен был узнать) о нарушении своих прав;

- , если обжалуется вступившее в силу решение о привлечении к ответственности или решение об отказе в привлечении к ответственности, которое не было обжаловано в апелляционном порядке;

- вынесения решения, если обжалуется вступившее в силу решение, вынесенное по результатам рассмотрения материалов налоговой проверки консолидированной группы налогоплательщиков, которое не было обжаловано в апелляционном порядке.

Апелляционная жалоба подается только до дня вступления в силу обжалуемого решения.

Требования к форме и содержанию обеих жалоб идентичны, а вот само обращение возможно подать только в письменной форме, через личный кабинет или по телекоммуникационным каналам связи (по электронной почте нельзя). Указываются помимо общих данных (Ф.И.О., наименования, адреса, способов получения ответа и т.д.):

- реквизиты обжалуемого акта ненормативного характера, действия (бездействие);

- наименование налогового органа, акт, действия (бездействие) должностных лиц которого обжалуются;

- основания, по которым лицо, подающее жалобу, считает, что его права нарушены;

- требования заявителя.

К жалобе могут быть приложены:

- документы, подтверждающие обстоятельства, на которых налогоплательщик основывает свои требования;

- расчет оспариваемых сумм налогов, сбора, пени, штрафов, налогового вычета, на который претендует налогоплательщик, и иные расчеты;

- доверенность или иные документы, подтверждающие полномочия лица, подписавшего жалобу (в случае если жалоба подписана не самим налогоплательщиком-заявителем).

С документами есть такого рода нюанс: документы, представленные вместе с жалобой, и дополнительные документы, представленные в ходе рассмотрения соответствующей жалобы до принятия по ней решения, рассматриваются вышестоящим налоговым органом, если лицо, подавшее соответствующую жалобу, представило пояснение причин, по которым было невозможно своевременное представление таких документов налоговому органу, решение которого обжалуется (п. 4 ст. 140 НК РФ). Налоговики часто понимают это так: документы можно принимать во внимание только в том случае, если заявитель сможет обосновать причины, по которым невозможно было ранее представить их инспекции, решение которой обжалуется. Это не значит, что документы можно не принимать. Закон не требует от налогоплательщика документально подтверждать факт того, что было невозможно своевременно представить такие документы налоговому органу, решение которого обжалуется. Суды указывают, что:

- НК РФ (п. 4 ст. 140 НК РФ) обязывает заявителя представить пояснения относительно причин невозможности представления указанных документов в ходе проверки (постановление АС Поволжского округа от 12.08.2015 N Ф06-26273/2015 по делу N А55-22321/2014);

- налоговики не вправе отказать в рассмотрении представленных документов по причине документального неподтверждения налогоплательщиком факта, изложенного в предоставленных пояснениях: по сути это предъявление дополнительных требований, не предусмотренных НК РФ, положения которого обязывают представить только пояснения (постановление Одиннадцатого арбитражного апелляционного суда от 06.04.2015 N 11АП-2554/2015).

"Пояснения" - это не то же самое, что "документальное подтверждение" (см., например, ст. 88 НК РФ). Так что если вышестоящий налоговый орган отказался рассматривать дополнительные документы со ссылкой на то, что документального подтверждения отсутствия спорных документов на момент проведения проверки и принятия решения по ее результатам не представлено, то суд, скорее всего, сочтет эту позицию неправомерной. Тем более что в случае представления дополнительных доказательств налоговики вправе просить суд объявить перерыв или отложить заседание, дав им возможность ознакомления и представления опровергающих их доказательств (п. 78 постановления Пленума ВАС РФ от 30.07.2013 N 57).

Оспаривание не приостанавливает исполнение обжалуемого акта, но есть исключение. В случае обжалования вступившего в силу решения о привлечении к ответственности (или решения об отказе в привлечении к ответственности) исполнение обжалуемого решения может быть приостановлено. Для этого помимо жалобы надо представить:

- заявление о приостановлении;

- банковскую гарантию, по которой банк обязуется уплатить денежную сумму в размере налога (сбора, пеней, штрафа), не уплаченного по обжалуемому решению.

Варианты решений по итогам рассмотрения жалобы:

- оставить без удовлетворения;

- отменить акт налогового органа ненормативного характера;

- отменить решение налоговой инспекции (полностью или в части);

- отменить решение и принять новое;

- признать действия (бездействие) должностных лиц инспекции незаконными и вынести решение по существу.

Следует заметить, что и решение вышестоящего налогового органа может быть обжаловано (в ФНС России в течение 3 месяцев со дня принятия).

К прокурору

Поражает невероятное разнообразие способов обращения. Помимо традиционных способов (письменно, устно, в электронном виде, через интернет-приемную) могут быть использованы даже телеграф и факс.

Для формальных подробностей имеет смысл изучить Федеральный закон от 17.01.1992 N 2202-1 "О прокуратуре Российской Федерации", а также Инструкцию о порядке рассмотрения обращений и приема граждан в органах прокуратуры РФ (утв. Приказом Генерального прокурора от 30.01.2013 N 45), они размещены в открытом доступе на официальном сайте Генеральной прокуратуры (genproc.gov.ru). Там же, кстати, имеется и интернет-приемная. Чтобы избежать разочарований, надо понимать, что предметом прокурорского надзора помимо прочего является соблюдение Конституции РФ и законов, соблюдение прав и свобод человека и гражданина. Иными словами, основание для принятия мер прокурорского реагирования - сообщение о нарушениях законодательства, прав, свобод и интересов (как человека и гражданина, так и юридических лиц и предпринимателей). На практике это означает, что от прокурора нет смысла требовать, например, пересчитать расчет, произведенный налоговиками, зато можно обратиться при нарушении процедуры налоговой проверки, взыскания налога и т.д.

Обращение в органы прокуратуры может быть оформлено как заявление или жалоба, но в любом случае должно содержать:

- наименование органа прокуратуры (Ф.И.О., должность адресата);

- Ф.И.О. заявителя, адрес для ответа (почтовый или электронный);

- суть вопроса;

- подпись и дату.

Обращение может быть направлено как в прокуратуру по месту нахождения заявителя, так и в прокуратуру по месту нахождения налоговой инспекции, на которую жалуются.

Установив факт нарушения, прокурор должен внести представление об устранении нарушений закона в налоговую инспекцию (должностному лицу), в чьей компетенции устранить нарушения. Представление подлежит безотлагательному рассмотрению.

В течение месяца должны быть приняты конкретные меры по устранению допущенных нарушений закона, их причин и условий, им способствующих, а о результатах должно быть сообщено прокурору в письменной форме.

Весьма действенны и иные меры прокурорского реагирования:

- постановление о возбуждении производства об административном правонарушении;

- направление прокурором должностному лицу предостережения о недопустимости нарушения закона.

Бывает, хотя и нечасто, что и прокуроры оступаются. Тогда остается обращаться только в суд. Так, налогоплательщик направил в УФНС заявление, содержащее сведения об уклонении от уплаты налогов группой предпринимателей, и подтверждающие документы на 48 листах. Материалы были переданы в соответствующую налоговую инспекцию, но уже на 9 листах. Потеря 39 листов наводила на мрачные мысли, и налогоплательщик просил прокуратуру провести тщательную проверку вышеуказанных фактов и рассмотреть вопрос о привлечении должностного лица к соответствующему виду ответственности (административной или уголовной). Судом признано незаконным бездействие прокуратуры, выразившееся в непринятии решения об административной ответственности должностного лица УФНС, непредоставлении ответа на заявление о возбуждении уголовного дела, на руководителя указанного заинтересованного лица возложена обязанность устранить допущенные нарушения прав заявителя (апелляционное определение Свердловского областного суда от 15.01.2014 по делу N 33-532/2014).

В суд, но не сразу

НК РФ устанавливает обязательный досудебный порядок урегулирования спора (п. 2 ст. 138 НК РФ). В суд можно обращаться не только тогда, когда вышестоящий налоговый орган не прислушался к вашим жалобам, но и тогда, когда он просто их проигнорировал, не приняв решение вообще. Кстати, обжаловать решение вышестоящего органа можно сразу в суд, без обращения еще в более вышестоящий.

Сейчас не будем затрагивать благородное дело обжалования нормативных правовых актов налоговых органов (для желающих будет обязательным изучение главы 21 Кодекса административного судопроизводства РФ (КАС РФ)).

Сосредоточимся на более распространенном и приземленном - обжаловании ненормативных правовых актов, решений и действий (бездействия) налоговых органов и их должностных лиц.

Формы обращения в суд такие (ст. 4 АПК РФ):

- исковое заявление - по экономическим спорам и иным делам, возникающим из гражданских правоотношений;

- заявление - по делам, возникающим из административных и иных публичных правоотношений, по делам о несостоятельности (банкротстве), по делам особого производства и в иных случаях, предусмотренных АПК РФ;

- жалоба - при обращении в арбитражный суд апелляционной и кассационной инстанций, а также в иных случаях, предусмотренных АПК РФ и иными федеральными законами.

Налогоплательщик (неважно, гражданин или организация) вправе обратиться в арбитражный суд с заявлением о признании недействительными ненормативных правовых актов, незаконными решений и действий (бездействия) налоговых органов, должностных лиц, если он полагает, что ненормативный правовой акт, решение и действия (бездействие):

- не соответствуют закону (иному нормативно-правовому акту);

- нарушают его предпринимательские и экономические права и интересы;

- обязывают что-то делать без законных оснований;

- иным способом препятствуют осуществлению предпринимательской и иной экономической деятельности.

Срок подачи заявления - три месяца со дня, когда налогоплательщику стало известно о нарушении его прав и законных интересов (если иное не установлено федеральным законом), но срок, пропущенный по уважительной причине, может быть восстановлен судом (п. 4 ст. 198 АПК РФ).

Требования к заявлению указаны в статье 125 АПК РФ (ч. 1, п. 1 - 2 и 10 ч. 2, ч. 3). В частности, там должны быть указаны:

- права и законные интересы, которые, по мнению заявителя, нарушаются оспариваемым актом, решением или действиями (бездействием);

- законы и иные нормативно-правовые акты, которым, по мнению заявителя, не соответствует оспариваемый акт, решение или действия (бездействие), -

а также заявлено требование о признании ненормативно-правового акта недействительным (решений, действий (бездействия) - незаконными).

Такого рода дела должны быть рассмотрены судьей единолично в срок, не превышающий трех месяцев со дня поступления заявления (этот срок включает в себя и подготовку дела к судебному разбирательству, и принятие решения по делу, если иной срок не предусмотрен законом). Продление возможно до шести месяцев председателем суда по мотивированному заявлению судьи. Основания для продления - особая сложность дел, значительное число участников арбитражного процесса (п. 1 ст. 200 АПК РФ).

Решение арбитражного суда первой инстанции, не вступившее в законную силу, может быть обжаловано в суд апелляционной инстанции. Апелляционная жалоба может быть подана в течение месяца после принятия арбитражным судом первой инстанции обжалуемого решения (ст. 259 АПК РФ). Далее возможно рассмотрение дела в порядке кассации (если это не запрещено законом (п. 1 ст. 273 АПК РФ)) в срок не более двух месяцев со дня вступления в законную силу обжалуемого решения, постановления арбитражного суда (если иное не предусмотрено АПК РФ (ст. 276 АПК РФ)). А далее возможен пересмотр в порядке надзора Президиумом ВС РФ (гл. 36.1 АПК РФ) в срок:

- не более 2 месяцев, если дело не было истребовано;

- не более 3 месяцев, если дело было истребовано, не считая времени со дня истребования дела до дня его поступления в ВС РФ.