Практически все объекты предпринимательской деятельности в установленном законом порядке обязуются сдавать отчетность бухгалтерского направления. При этом данные в самих отчетных документах не всегда оказываются понятными для рассмотрения, что исправляется с помощью пояснительной записки к бухгалтерской отчетности.

- Скачать типовой образец обычной пояснительной записки к балансу можно по .

- Скачать образец заполнения расширенной пояснительной записки можно по .

В составе пояснительной записки к все предприятия и организации должны отображать:

- Основные характеризующие организацию сведения.

- Информацию касательно лиц, являющихся собственниками.

- Тезисные понятия по учетной политике.

- Краткую характеристику основной деятельности.

- Разъясняющую информацию по существенным отчетным моментам.

- Принятые учредителями решения касательно раздела прибыли.

Некоторые организации имеют необходимость показывать данные касательно аффилированных лиц, сегментов рынка по осуществляемой деятельности. Также данный документ должен отображать все непредусмотренные отчетностью ситуации, когда деятельность компании претерпевала изменения. Например, если имело место временное прекращение деятельности или перемены в политике и сферах работы.

Структурный состав документа

Особой формы, по которой должен составляться данный самостоятельный документ, законодательством не предусмотрено, поэтому его составление имеет свободный характер. Но основные требования сохраняются, а посему мы можем рассмотреть примерный ее структурный вид.

- Первым разделом предоставляется информация общего характера. Здесь описываются все данные о предприятии, включая форму его организации, количество сотрудников, все основные коды и прочее.

- Темой второго раздела чаще всего является избранная предприятием учетная политика. Тут имеет место отображение главных ее положений, а также понесенных изменений или планирующихся.

- В третьем разделе дается сравнение по существенным показателям касательно этого отчетного периода с прошедшими периодами. В том случае, когда находятся определенные несоответствия, данная часть предоставляет объяснение им.

- В четвертом разделе осуществляются процессы проведения анализа и оценки деятельности, ее прибыльности.

- Пятый, обязательный раздел, предоставляет пояснения статей бухгалтерского баланса, а также отчета по прибыли и убыткам.

В зависимости от необходимости, в записку могут быть включены и другие разделы. Например, предоставляться сегментарная информация, данные о временном прекращении деятельности, по событиям, которые происходили после отчетной даты.

Смотрите также большое видео о и балансе в целом:

Отображение информации в записке

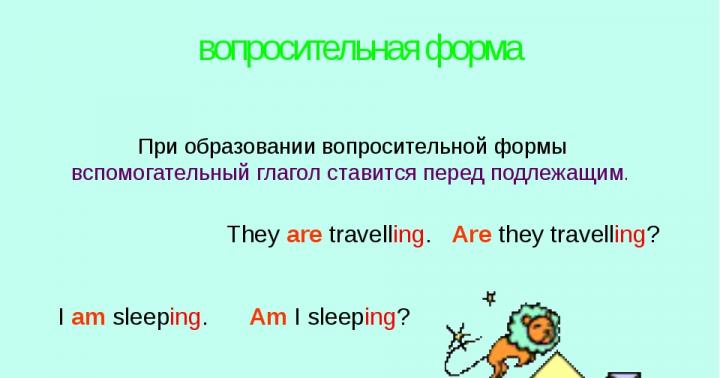

Данная записка потому и пояснительная, что дает разъяснения к данным, указанным в других отчетных документах. Записка составляется текстовым методом, чтобы показанные в документах операции, суммы и процессы приобрели более простой для восприятия и последующего рассмотрения вид.

Также этот документ всячески способствует рассмотрению отдельных бухгалтерских статей в тенденции развития. Это достигается благодаря принципу сопоставимости, который обязательно используется при формировании пояснений. Министерство Финансов требует сопоставлять данные за два года. Данный период времени является оптимальным для формирования какого-либо мнения.

Вторым принципом, актуальным для записки, является принцип существенности. Это говорит о том, что к сравнению предоставляются периодические данные по наиболее важным статьям бухгалтерского учета. Малозначимые и не оказывающие влияния на общий итог статьи в состав данного документа включаться не должны.

Информационный состав данного документа может быть неукоснительным и специфическим, в зависимости от того, что является объектом пояснений. Причем эта информация может быть предъявлена не только в числовом, но и в текстовом представлении.

Целевое назначение документа

Записка с поясняющим содержимым позволяет более полноценно рассмотреть информацию, представленную в годовой отчетности бухгалтерского направления. В том случае, если она неправильно или даже неграмотно составлена, она может быть проигнорирована и не принята во внимание проверяющими органами, что может повлечь за собой определенные проблемы для объекта предпринимательской деятельности. Именно по такой причине стоит внимательно рассмотреть принципы и форму заполнения данного бухгалтерского документа.

Если проводится аудиторская проверка компании, а записка составлена не была, то заключением аудитора будет указано на неполное составление необходимых документов, за что на объект предпринимательской деятельности могут наложить штраф, а также привлечь к административной ответственности главного бухгалтера предприятия.

Но данная документация составляется не только по направлению проверяющих органов. По требованию учредителей даже отчетность промежуточного характера может потребовать пояснительного документа.

Итак, пояснительная записка как отдельный бухгалтерский документ имеет важнейшее значение при сдаче отчетности на рассмотрение контролирующими органами или руководящим организацией лицам, так как обеспечивает полноту отображаемой в отчетности информации.

Все документы, связанные с налоговой инспекцией, требуется заполнять с особой внимательностью, поскольку даже небольшие ошибки могут повлечь необходимость составления так называемой пояснительной записки, образец которой и пошаговые инструкции по заполнению приводятся далее.

Когда и как необходимо предоставить записку

Список всех ситуаций, при которых организация обязана предоставить пояснительную записку по требованию местной налоговой инспекции, определен законодательно:

- Если в отчетной декларации есть ошибки или определенные внутренние противоречия, несоответствия между разными данными. В этом случае нужно не только исправить эти некорректные сведения, но и также описать причину несоответствий – все это делается в пояснительной записке свободного образца.

- Если в декларации сумма налога оказалась меньшей по сравнению с отчетной документацией, которая была предоставлена в налоговую изначально. Опять же налоговые инспекторы, скорее всего, потребуют не только привести сведения в полное соответствие, но и объяснений их происхождения.

- Если в декларации представлен налог на прибыль с убытком – тогда нужно подробно описать, почему возник этот убыток.

Следует иметь в виду, что на исправление всех некорректных сведений главному бухгалтеру или другому уполномоченному лицу дается не более 5 рабочих дней. Течение этого срока начинается с рабочего дня, который следует за днем получения документа.

ОБРАТИТЕ ВНИМАНИЕ. Документ, который получен от налоговой с требованием исправить некорректную информацию и предоставить пояснительную записку, может быть заверен печатью, но может и оставаться без печати. Такое право всегда оставляет за собой ФНС.

Также следует иметь в виду, что в некоторых случаях компания обязана отреагировать на получение этого письма с требованием предоставления пояснительной записки. Нужно просто подтвердить факт доставки документа, передав квитанцию о приеме тем же способом (по почте или через электронную систему). Нужно иметь в виду, что уведомление о получении следует выслать не позднее 6 рабочих дней. Течение этого срока начинается со дня отправки пояснительной записки по требованию налоговой.

Если же уведомления о получении не поступило, налоговая инспекция может заблокировать счет фирмы. Чтобы произвести разблокировку, необходимо передать инспекторам:

- квитанцию о приеме документа;

- пояснительную записку – по почте, через электронную систему или в ходе личной явки представителя компании.

Тогда блокировка счета снимается не позднее следующего рабочего дня (обычно в тот же день).

ОБРАТИТЕ ВНИМАНИЕ. Следует разделять случаи, когда в декларации содержатся явные ошибки (по невнимательности) или просто несоответствия. Если есть некорректная информация, то направлять нужно не пояснительную записку, а полностью исправленную декларацию.

Способов отправки пояснительной записки вне зависимости от причин требований налоговой инспекции две:

- Можно принести самостоятельно в канцелярию ведомства – представитель компании, уполномоченный на подобные действия, приходит лично.

- Также можно отправить документ и по почте, при этом письмо следует сопроводить описью вложения всех документов с указанием их количества и вида (оригинал или копия). Отправлять нужно только заказным письмом.

Лучше всегда оставлять копию пояснительной записки при себе. Она может понадобиться, если по каким-либо причинам письмо не дойдет в налоговую или она затребует прислать его еще раз.

В общем виде этот документ предваряется словами:

Образец пояснительной записки 2019

Установленной формы пояснительной записки не существует, поэтому организация может придерживаться собственного образца, взяв за пример некоторые из ниже приведенных вариантов.

Пояснение по убыткам

Это один из самых распространенных случаев. Пояснения могут понадобиться не во всех ситуациях. К тому же ИП не обязаны составлять пояснительную записку – это обязанность только юридических лиц. На практике сложилась ситуация, что налоговые службы не интересуются убытками компаний, которые зарегистрированы в течение первых 2-3 лет, поскольку такие ситуации в большинстве случаев экономически обоснованы. Однако если убытки наблюдаются более этого срока в течение 2 лет подряд, налоговая, скорее всего, заинтересуется причинами подобного явления.

Пояснения требуются в основном в таких ситуациях:

- Убытки имеют существенный размер.

- Убытки наблюдаются в течение нескольких отчетных периодов подряд.

Для компании основной риск состоит в том, что инспекторы могут начать подозревать ее в намеренном сокрытии доходов и соответственно, в уклонении от платы обязательных налогов.

Поэтому нужно понимать, что предоставление корректных обоснований в пояснительной записке по требованию налоговой – это, прежде всего, в интересах самой фирмы.

Примерный образец должен содержать следующие разделы:

- Шапка, где указывается полное название организации, ее адрес, реквизиты и контакты ответственного лица (почти всегда это главный бухгалтер).

- Далее следует слово «ПОЯСНЕНИЯ» или «ПОЯСНИТЕЛЬНАЯ ЗАПИСКА».

- Затем нужно указать вид основной деятельности организации и описать фактическую ситуацию – т.е. продублировать ту часть, которая вызвала замечания у налоговых инспекторов (указывается выручка, расходы всех видов – прямые, косвенные и др.).

- Затем приводится описание причин этих убытков и указание общей суммы убытка за рассматриваемый отчетный период. Это очень важный пункт, поскольку именно здесь содержится разъяснение причин. К ним, как правило, относятся:

- рост издержек на оплату аренды или оплату труда;

- разницы в валютных курсах, периодические колебания;

- сезонное или иное снижение спроса, которое повлекло неизбежное снижение цены;

- разрыв экономических связей с поставщиками по разным причинам, в результате чего закупать товары и сырье пришлось по более высоким ценам;

- нестабильная экономическая ситуация по отрасли, в которой работает компания;

- форс-мажоры, которые невозможно было предвидеть и рассчитать изначально.

- Далее перечисляется список всех приложений, которые обосновывают описанные причины.

- Наконец, ставится подпись генерального директора, расшифровка, печать и дата составления пояснительной записки.

Исходить можно из такого образца.

В случае расхождений по столь важному налогу, как НДС, налоговая обязательно затребует пояснений. В данном случае образец пояснительной записки также произвольный, а сведения из книги покупок заполняют в виде таблицы.

ОБРАТИТЕ ВНИМАНИЕ. Ведомство принимает пояснения по НДС только в электронном виде – явка сотрудника в данном случае не понадобится.

За основу можно взять такой образец.

Обычно в таких случаях обоснование производится в связи с приобретением определенных товаров с целью их дальнейшей перепродажи. В качестве доказательных документов приводятся дополнительные соглашения, которые были заключены с контрагентами, например, о том, что будет увеличена площадь арендуемого помещения, из-за чего и сумма НДС увеличивается по сравнению с предыдущим отчетным периодом. К записке также прикладывают копии соответствующих счетов-фактур.

Пояснения при наличии вычета и отсутствии начислений

Суть этой ситуации в том, что инспекторы всегда интересуются, почему в декларации имеется вычет, но соответствующий НДС у поставщика не был учтен и начислен. Как показывает практика, главная причина состоит в том, что представители поставщика не произвели эту операцию. И хотя по факту виновата его бухгалтерия, сама компания тоже рискует.

Еще одна возможная причина в том, что поставщик является только посредником, потому что в данном случае хотя и происходит выставление счетов-фактур, но сам НДС не начисляется. Вне зависимости от конкретной причины, изначально следует обратиться за разъяснениями именно к поставщику . Нужно попросить прислать документальные подтверждения того, что он является исключительно посредником. Копия соответствующего письма направляется в налоговую как основное доказательство.

Пояснения при разных вычете и начислениях

Суть этого случая в том, что вычет согласно счету-фактуре оказывается больше, чем НДС, который был начислен по данным поставщика. Самая вероятная причина – техническая ошибка или невнимательность. В пояснительной части нужно указать, что книга покупок заполнена корректно. Пояснения можно привести в свободной форме.

Пояснения в случае, если выручка меньше, чем начисления

Если в декларации указана меньшая сумма выручки по сравнению с реально зачисленными суммами на банковский депозит, это тоже основание для запроса пояснений. Основная причина в данном случае связана с ошибкой стороны покупателя. Контрагент может указать, например, что оплатил аванс, но на самом деле направляет средства за полученные товары. Соответственно, в пояснительной части нужно указать, что фирма корректно учла и выручку, и все зачисленные авансы. Также можно сослаться на то, что как выручка, так и авансовые платежи не всегда совпадают с суммами, представленными в выписках из банка.

Расхождения по выплаченной зарплате

В данном случае представители налоговой могут сделать замечания относительно того, что налог на доходы исчислен в размере, не соответствующим зарплате. И еще один распространенный случай – когда работник получает зарплату ниже официального МРОТ. Исходить нужно из следующих документов:

- принятое штатное расписание;

- трудовой договор, в котором всегда указывается, работает сотрудник на полную занятость или по совместительству;

- приказ о приеме этого сотрудника на работу, в котором также есть подобные сведения.

Некорректно начисленный НДФЛ

Это довольно редкие ситуации, поскольку начисление НДФЛ – стандартная процедура. Поэтому основная причина – невнимательность или техническая ошибка. В итоге нужно исправлять декларацию. Если же это сделать невозможно, то по требованию налоговой инспекции следует предоставить пояснительную записку любого образца. Например, иногда причина может быть связана с тем, что методика расчета на разных этапах применялась неодинаковая – тогда нужно подробно расписать эту методику и привести пример.

Пояснения в связи с расхождениями в отчетных документах

Могут быть и такие случаи, когда в разных декларациях наблюдаются нестыковки. В основном это происходит потому, что база по налогам в каждом случае определяется в соответствии со своими особенностями. Еще одна распространенная причина – разные правила налогового учета для конкретных ситуаций, поэтому обосновать подобные «расхождения» несложно.

По налоговой нагрузке

Если по мнению инспекторов компания имеет слишком низкую налоговую нагрузку, они почти всегда заинтересуются подобными случаями. Возможная причина – неточности, ошибки, из-за которых произошло уменьшение налоговой базы. Другой распространенный вариант – нагрузка снижается в связи с повышением издержек, уменьшением доходов на фоне форс-мажорных, непредвиденных обстоятельств, курсовой разницы, потерей поставщиков и многих других причин. За основу пояснения можно взять такой образец.

Прочие случаи

В остальных, менее распространенных случаях причины расхождений могут быть связаны со всевозможными ошибками, которые были допущены контрагентами фирмы. Тогда речь идет о так называемой «встречке» – т.е. встречной проверке. За фирмой закрепляется обязанность предоставить все документы, которые подтверждают операции, проведенные с данным контрагентом. А если таких не было, в пояснениях указывается именно так:

Штраф за непредоставление

Если по требованию налоговой инспекции пояснительная записка не была предоставлена, то как таковых мер ответственности не существует – т.е. на компанию не накладывается каких-либо штрафных выплат.

Однако существует административная ответственность за то, что представитель компании должен был явиться в налоговый орган, но так и не сделал этого. К тому же в интересах самой же фирмы предоставить в налоговую и сами пояснения об ошибках в декларации, и квитанцию о приеме документов, чтобы избежать возможной блокировки счета.

И еще один важный момент: на предоставленные по факту сведения налоговая может доначислить санкции, в связи с чем придется оспаривать это решение, тратя дополнительное время и средства.

Составление пояснительной записки является для бухгалтера не менее мучительной задачей, чем подготовка самого бухгалтерского баланса.

Пояснительная записка является самостоятельной формой бухгалтерской отчетности, ее важнейшей, объемной частью.

Зачастую, текст пояснительной записки может располагаться на 100 и более машинописных листах. Регулируется п.5 ПБУ 4/99

Что же представляет из себя пояснительная записка?

Это документ, включающий в себя письменное объяснение тем цифрам, которые содержаться в бухгалтерском балансе, а также отчете о прибыли убытках и их приложениях.

К основным принципам при написании организационной пояснительной записки относят принципы существенности и сопоставимости.

Если мы говорим о сопоставимости, то имеем в виду сравнение количественных значений ряда статей бухгалтерского отчета за период времени (ряд лет).

Сравниваем только существенные статьи, дабы не нарушать принцип рациональности при составлении отчетности

Имеют возможность не прилагать пояснительную записку к бух.балансу при сдаче отчетности предоставлено государством малым предприятиям.

Пояснительная записка к бух балансу должна состоять из следующих разделов с раскрытием информации по каждому из них:

1. Информация об организации

Этот раздел носит информационно-описательный характер.

Указывается наименование, а также установленная организационно-правовая форма данной фирмы.

Кроме того, в данном разделе указываются юридический и фактический адреса, сведения об учредителях организации, размера уставного капитала.

Указываются также организационная структура организации, а также наличие имеющихся у организации лицензий и разрешений и срок их действия.

Из финансовой информации указывается сумма налогов, которые организация заплатила в указанном году и среднегодовую численность занятых в организации сотрудников.

Также указывается информация об аудиторе компании (наименование, адрес юридический и проч.).

2. Политика учета в предприятии

Описывается содержание учетной политики организации, ее основные изменения за истекший год по сравнению предыдущим, а также причину произошедших изменений в учетной политике.

Также организация указывает отдельные правила учета активов и обязательств.

3. Сведения об основных активах и обязательствах организации

В данном подразделе сведения раскрываются по следующим статьям:

- по основным средствам (амортизация, движение основных средств,

- информацию об объектах недвижимости, находящихся на государственной регистрации и пр.),

- по кредитам и займам (наличие кредитов и займов, сроки их погашения, а также полная информация по ним, в. т.ч. указывается информация о средневзвешенных величинах по кредитам и замам),

- по материально-производственным запасам (способы их оценки и последствия),

- по финансовым вложениям (раскрывается вся информация касательно ценных бумаг),

- по активам и обязательствам (величина курсовых разниц, которые отнесены на финансовые результаты, а также указывается величина официального курса Банка России на отчетную дату).

4. Оценка структуры баланса организации

Основной целью составления данного раздела является оценка предприятия и его финансового состояния в рамках как краткосрочного периода, так и долгосрочного.

Чтобы оценить финансовое состояние предприятия в краткосрочном периоде, указываются такие показатели, как:

- коэффициент ликвидности,

- финансовой зависимости,

- рентабельности,

- платежеспособности.

На долгосрочную перспективу рассчитывается такой показатель как зависимость организации от внешних кредиторов и займов

5. Информация о доходах и расходах организации

Информация указывается по соответствующим статьям бухгалтерского баланса предприятия.

6. Пояснения, требуемые к основным статьям отчетности

Информация указывается в случае существенности статей и одновременного отсутствия данного раскрытия в бланках бухгалтерской отчетности.

7. Оценивается деловая активность организации

Оценивается рынок, на котором предприятие работает, а также деловая репутация организации, складывающаяся в том числе из известности клиентов.

Также оценке подвергаются плановые показатели и степень их выполнения.

8. Пояснение по вступительным остаткам и их изменению

Указывается размер изменения вступительных остатков и причины данного изменения (реорганизация предприятия, введение новых требований по бухгалтерскому учету и пр.).

9.Информация об аффилированных лицах

Подробно раскрывается информация, относящаяся к аффилированным лицам, а именно:

- полный список таких лиц,

- характер взаимоотношений с ними,

- виды операций с аффилированными лицами

10. Условные факты по организационной хозяйственной деятельности

К условным обязательствам относим

- гарантийные обязательства организации,

- участие ее в судебных разбирательствах,

- величина выданных организацией гарантий.

В данном пункте раскрывается полная информация по условным фактам, если таковые имеются.

11. Совместная деятельность организации

Указываются цели, по которым предприятие ведет совместную деятельность, а также величину активов, вложенную в данную деятельность, полную информацию по совместно осуществляемым операциям.

12. Данные по сегментам организации

Раздел заполняется только организациями, имеющими дочерние и зависимые общества, а также если на нее возложено ассоциациями и союзами составление сводной общей бухгалтерской отчетности в соответствии с учредительными документами.

13. Декларирование событий, произошедших после отчетной даты

Описывается причина и характер произошедшего события, а также возможные последствия от произошедшего события.

14. Государственное финансирование

В случае, если организация получала государственную помощь, то раскрывается ее величина, цели финансирования, прочие формы государственное поддержки, а также не выполненные предоставления бюджетных средств на отчетную дату.

15. Экологические факторы

Отражается в случае наличия факта негативного воздействия на окружающую среду.

Данный пункт содержит указание степени воздействия на окружающую среду, а также меры, принимаемые организацией по защите окружающей среды.

16. Информация в соответствии с ПБУ 18\02

Содержит полное отражение учета расчетов по налогу на прибыль организаций.

17. Раскрываемая акционерными обществами информация

Указывается количество выпущенных за отчетный период акций.

Указываются акции, выпущенные и полностью оплаченные, а также, возможно, не оплачены или частично оплачены.

Раскрывается информация по дополнительной эмиссии акций общества

18. Данные по прекращаемой деятельности

Дается полная информация о причинах прекращения того или иного вида деятельности, указываются стоимость активов и обязательств, выбываемых или погашаемых в рамках прекращения деятельности и прочая информация по данной деятельности.

19. Прочая информация

Указывается информация, ранее не раскрытая в пояснительной записке.

Например, отражает эффективность деятельности организации, конкурентоспособность продукции, рынки сбыта и прочее.

Каждая фирма строит свою структуру и составляет ее только из тех разделов, которые непосредственно относятся к характеру деятельности организации.

Пояснительная записка к балансу образец

До 2013 года пояснительная записка входила в состав бухгалтерской отчетности. Но после определенных законодательных изменений она перестала быть частью отчетности, хотя закон гласит, что налогоплательщики могут представлять дополнительную информацию, которую они считают полезной.

Согласно действующему правовому регулированию бухгалтерская отчетность имеет также приложения. В качестве приложений можно указать отчет об изменениях капитала, отчет о целевом использовании средств, пояснения к и . А какие особенности имеют пояснения и как нужно их составить?

Общие положения

Как уже говорилось выше, они являются частью годовой бухгалтерской отчетности. При этом их могут не предъявлять некоммерческие организации и общественные объединения, которые не занимаются предпринимательской деятельностью и не имеют оборотов по продаже продукции или товаров.

Пояснения могут быть оформлены как в текстовой форме, так и таблицами. При этом компании имеют возможность самостоятельно определять содержание. Но в соответствующем приказе Минфина РФ (N 3 от 02.07.2010) представлены рекомендуемые формы.

Во время их оформления необходимо соблюдать определенные требования:

- все должны быть пронумерованы;

- номер должен быть указан в графе по соответствующим строкам.

Необходимо знать о том, что согласно действующему правовому регулированию они не считаются отдельной отчетной формой, а являются лишь приложением к бухгалтерской отчетности. По сути, это расшифровка к ней. Пояснения к бухгалтерскому балансу и отчету о финансовых результатах состоят из определенных разделов.

К числу таковых можно отнести:

- финансовые вложения;

- оценочные обязательства;

- затраты на производство;

- запасы;

- обеспечение обязательств и т.д.

Каждый раздел состоит из одной или нескольких таблиц. Строки пояснений подлежат кодировке. Составление пояснений может быть осуществлено с помощью программы word.

Законодательная база

Согласно действующим законодательным требованиям в бухгалтерской отчетности должны быть отражены достоверные данные, которые дают возможность составить предоставление о:

- финансовом положении предприятия;

- финансовых результатах его хозяйственной деятельности;

- за отчетный период.

Данная сфера правоотношений получила свое регулирование в Федеральном законе “О бухгалтерском учете”.

Во время составления пояснений необходимо учитывать соответствующие положения ПБУ 4/99 (пункты 24-27). Также необходимо руководствоваться нормами других положений по бухучету и подпунктом “б” п.4 приказа №66н.

Например, в пояснениях необходимо раскрыть информацию, которая касается учетной политике организаций. В основном они касаются числовых показателей бухгалтерской отчетности.

При этом необходимо учитывать тот факт, что в состав бухгалтерской отчетности не включена информация, которая является сопутствующей. Состав и содержание подобной информации предусмотрены в п. 39 ПБУ 4/99. В частности, предприятие может представить дополнительную информацию, если по мнению его исполнительного органа подобные данные являются полезной для заинтересованных лиц.

В сопутствующей информации могут быть раскрыты такие данные, как:

- динамика финансовых показателей предприятия;

- планируемое развитие компании;

- предполагаемые вложения;

- политика управления рисками и т.д.

Закон “Об аудиторской деятельности” гласит, что аудиторские процедуры также проводятся по отношению к пояснений. А дополнительная информация, как правило, оценке не подлежит.

Пример оформления пояснений к бухгалтерскому балансу по разделам

Пояснения состоят из нескольких разделов.

В частности, имеются следующие разделы:

| Раздел 1 | Посвящен нематериальным активам и расходам предприятия на НИОКР, в том числе и по незавершенным операциям. |

| Раздел 2 | В данной части содержится информация об основных средствах, доходных вложениях в материальные средства, прочих внеоборотных активах. |

| Раздел 3 | Посвящен финансовым вложениям предприятия. |

| Раздел 4 | Содержит информацию о запасах фирмы. |

| Раздел 5 | В нем раскрывается информация о дебиторской и кредиторской задолженности предприятия. |

| Раздел 6 | Посвящен затратам производства. |

| Раздел 7 | В нем заполняется информация об оценочных обязательствах. |

| Раздел 8 | Посвящен обеспечениям обязательств. |

| Раздел 9 | Посвящен данным, касательно государственной помощи. |

Это основные разделы, которые должны быть заполнены. Чтобы иметь более наглядное представление об их заполнении, можно посмотреть пример оформления пояснений к бухгалтерскому балансу.

Обязательно упоминаемые данные

Есть определенная информация, которая должна быть заполнена в обязательном порядке. А какие именно данные следует заполнять?

| Первый раздел |

|

| Раздел 2 | Необходимо указать информацию об основных средствах, доходных вложениях в материальные ценности, а также о прочих внеоборотных активах. При этом данные нужно указать как за текущий, так и предыдущий отчетный период. |

| Раздел 3 | Должны быть заполнены данные о первоначальной стоимости долгосрочных и краткосрочных вложений, а также об их изменениях. Здесь также должна быть отражена информация о вложениях, которые являются залогом у третьих лиц. |

| Раздел 4 | Посвящен затратам предприятия. При этом необходимо указать в обязательном порядке информацию о неоплаченных запасах, а также о тех объектах, которые являются предметом залога. |

| Раздел 5 | Является довольно большим и посвящен дебиторской и кредиторской задолженности.

В ней должна быть раскрыта информация о:

В разделе должна быть заполнена информация о сомнительных долгах. При этом также необходимо указать данные не только на конец года: нужно также отразить изменения за отчетный период. |

| Раздел 6 | Посвящен затратам на производство. В ней содержится информация о себестоимости продаж, коммерческих расходов и т.д. Данные необходимо указать как за отчетный, так и за предыдущий период времени. |

| Раздел 7 | Необходимо отразить данные о суммах оценочных обязательств. При этом необходимо указать данные как на начало, так и на конец отчетного периода. Также необходимо предоставить информацию о сумме признанных, погашенных и избыточных обязательств. |

| Раздел 8 | Посвящен обеспечениям обязательств. Здесь необходимо заполнить данные как о полученных, так и о выданных обеспечениях обязательств. При этом необходимо заполнить эти данные для каждого вида обеспечений (залог, поручительство и т.д.). |

| Раздел 9 | Посвящен государственной помощи. Здесь нужно раскрыть данные о полученных бюджетных средствах. При этом нужно указать их целевое назначение. Данные нужно заполнить как за текущий, так и за предыдущие отчетные периоды. |

Это основные данные, которые должны быть заполнены. Кроме них можно указать и дополнительную информацию, которая не входит в состав бухгалтерской отчетности, но которая может содержать полезные данные.

Ниже приведено описание нескольких таблиц по разделам.

Раздел 1 состоит из 5 таблиц, которые посвящены:

А раздел 2 состоит из следующих таблиц, которые посвящены:

- наличию и движению основных средств;

- незавершенным капитальным вложениям (строки 5240, 5250);

- изменению стоимости основных средств (строки 5260, 5270);

- другому использованию основных средств (строки строки 5280-5286).

Например, раздел 4 состоит из таблиц, посвященных:

Каждый раздел пояснений имеет свои таблицы с определенными строками, которые должны быть заполнены в соответствии с требованиями действующего законодательства. Образец заполнения пояснений в 2019 году можно просмотреть в интернете.

Главная цель составления пояснительной записки – расшифровка показателей бухгалтерской отчетности. Грамотно составленная пояснительная записка расположит проверяющих к вашей компании, значительно облегчит сдачу баланса и снизит вероятность внеочередной налоговой проверки.

Пояснения к бухгалтерскому балансу и отчету о финансовых результатах могут состоять из двух частей – табличной и текстовой. Для отражения количественных данных удобнее использовать табличную форму, приведенную в приложении № 3 к приказу Минфина России от 02.07.2010 № 66н.

Номера пояснений указываются в графе 1 («Пояснения») бухгалтерского баланса.

Если информации, представленной в табличной форме, недостаточно для того, чтобы максимально полно раскрыть картину финансового состояния организации (а именно так оно чаще всего и бывает), дополнительно дают пояснения в текстовом виде.

В приложении целесообразно раскрывать:

Основные средства

Раздел 2 пояснений к бухгалтерскому балансу и отчету о финансовых результатах состоит из четырех таблиц.

2.1. Наличие и движение основных средств.

2.2. Незавершенные капитальные вложения.

2.3. Изменение стоимости основных средств в результате достройки, дооборудования, реконструкции и частичной ликвидации.

2.4. Иное использование основных средств.

В таблицу 2.1 вносят информацию о наличии и компании. Данные в столбцах таблицы отражают отдельно по основным средствам, отдельно – по доходным вложениям в материальные ценности. Информация приводится с разбивкой на группы соответственно основных средств и доходных вложений. Данные указывают за отчетный и предыдущий годы.

Наличие групп основных средств и доходных вложений отражают в столбцах «На начало года» и «На конец периода». Сюда же нужно вписать и суммы накопленной амортизации.

В столбец «Изменения за период» следует внести информацию о поступлении, выбытии, переоценке групп объектов, а также о сумме начисленной по ним амортизации.

Обратите внимание: в случае переоценки объектов в графах «Первоначальная стоимость» приводится текущая рыночная стоимость или текущая (восстановительная) стоимость.

ПРИМЕР. ОТРАЖЕНИЕ ОС И ДОХОДНЫХ ВЛОЖЕНИЙ

Основные средства

На начало отчетного года на балансе АО «Актив» числились здание и автомобиль, используемый администрацией.

Их первоначальная стоимость составляла соответственно 1 000 000 руб. и 180 000 руб., а начисленная амортизация – 240 000 руб. и 36 000 руб.

Кроме того, в отчетном году «Актив» построил склад первоначальной стоимостью 1 300 000 руб.

Суммы амортизации, начисленной на имеющиеся и приобретенные в отчетном году объекты, составили:

На автомобиль – 24 000 руб.;

На здания – 64 000 руб.

Доходные вложения

Предположим, что основной вид деятельности АО «Актив» – прокат легковых автомобилей. По состоянию на начало отчетного года фирма имела 10 машин, предоставляемых напрокат, общей первоначальной стоимостью 1 000 000 руб.

Сумма начисленной по ним амортизации составляла 250 000 руб. За отчетный год она увеличилась еще на 200 000 руб.

В июне отчетного года «Актив» купил еще один автомобиль стоимостью 180 000 руб. (без учета НДС). За год по нему начислена амортизация в сумме 18 000 руб.

Общая сумма амортизации, начисленной за отчетный период, составила 218 000 руб. (200 000 + 18 000).

Таким образом, амортизация начислена в сумме:

На начало отчетного года – 250 000 руб.;

На конец отчетного года – 468 000 руб. (250 000 + 200 000 + 18 000).

Таблицу 2.1 бухгалтер заполнит так, как показано на странице 34 (для упрощения примера данные за прошлый год не приводятся).

В таблице 2.2 отражается стоимость незавершенных капитальных вложений.

К незавершенным капвложениям относятся:

- незаконченные операции по приобретению, модернизации и другие подобные действия с основными средствами. Информация приводится с разбивкой на группы основных средств. Данные вносят за отчетный и предыдущий годы.

Капвложения отражают в столбцах с разбивкой «На начало года», «Изменения за период» и «На конец периода».

Напомним, в форме бухгалтерского баланса отсутствует строка для отражения информации по незавершенным капитальным вложениям. Поэтому такую информацию отражают в строке 1170 «Прочие внеоборотные активы».

По строке 1140 затраты на незавершенные капитальные вложения указывать нельзя, так как они не отвечают требованиям, в соответствии с которыми актив принимают к учету в качестве объекта основных средств (п. 4 ПБУ 6/01).

В таблице 2.3 должны содержаться данные об изменении в результате достройки, дооборудования, реконструкции и частичной ликвидации.

В строках таблицы отдельно указывают увеличение и уменьшение стоимости основных средств. Увеличение может происходить в результате достройки, дооборудования и реконструкции, а уменьшение – из-за частичной ликвидации.

Информацию об увеличении или уменьшении стоимости указывают по каждому стоимость которого изменилась.

Данные в столбцах таблицы 2.3 приводят за отчетный и предыдущий периоды.

В таблице 2.4 отражают информацию об ином использовании основных средств фирмы. Здесь указывают, в частности, информацию о стоимости:

- основных средств, которые переданы или получены в аренду и числятся как на балансе компании, так и за ним;

- основных средств, переведенных на консервацию;

- недвижимости, которая принята в эксплуатацию и фактически используется, но находится на госрегистрации;

- иных (например, переданных или полученных в залог, но используемых компанией).

В столбцах таблицы 2.4 указывается их стоимость:

- на отчетную дату (столбец 2);

Дебиторская и кредиторская задолженность

Этот раздел детализирует дебиторскую и кредиторскую задолженность фирмы. Он состоит из четырех таблиц.

5.1. Наличие и движение дебиторской задолженности.

5.2. Просроченная дебиторская задолженность.

5.3. Наличие и движение кредиторской задолженности.

Чтобы заполнить таблицы, используйте данные по счетам расчетов:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 63 «Резервы по сомнительным долгам»;

- 66 «Расчеты по краткосрочным кредитам и займам»;

- 67 «Расчеты по долгосрочным кредитам и займам»;

- 68 «Расчеты по налогам и сборам»;

- 69 «Расчеты по социальному страхованию и обеспечению»;

- 70 «Расчеты с персоналом по оплате труда»;

- 71 «Расчеты с подотчетными лицами»;

- 73 «Расчеты с персоналом по прочим операциям»;

- 75 «Расчеты с учредителями»;

- 76 «Расчеты с разными дебиторами и кредиторами».

Предварительно всю задолженность разделите по срокам ее погашения на краткосрочную (должна быть оплачена в течение следующих за отчетной датой 12 месяцев) и долгосрочную (со сроком погашения более года).

Заполняя этот раздел пояснений к бухгалтерскому балансу и отчету о финансовых результатах, в графе «На начало года» отразите сальдо по соответствующим счетам на 1 января отчетного года: – дебетовое, по кредиторской – кредитовое.

В графе «На конец периода» укажите остатки дебиторской и кредиторской задолженности по состоянию на конец отчетного года. В графе «Изменения за период» отражают поступления и выбытия задолженностей, а также перевод задолженности из долгосрочной в краткосрочную.

ПРИМЕР. ОТРАЖЕНИЕ ИНФОРМАЦИИ О ЗАДОЛЖЕННОСТЯХ

В прошлом году АО «Актив» выдало работнику беспроцентный заем в сумме 50 000 руб. сроком на два года с условием единовременного погашения. В учете эта операция была отражена проводкой:

Дебет 73, субсчет «Долгосрочная дебиторская задолженность» Кредит 50

- 50 000 руб. – предоставлен беспроцентный заем.

На начало отчетного года эта дебиторская задолженность была отражена в составе внеоборотных активов баланса, а в конце отчетного года (на отчетную дату) бухгалтер перевел ее в состав оборотных активов. В аналитическом учете данная операция отражается записью:

Дебет 73, субсчет «Краткосрочная дебиторская задолженность» Кредит 73, субсчет «Долго-срочная дебиторская задолженность»

- 50 000 руб. – перевод из долгосрочной в краткосрочную задолженность.

При этом соответствующий фрагмент таблицы 5.1 «Актива» будет выглядеть так.

Минфин России рекомендует не отражать в таблице 5.1 задолженности, поступившие и погашенные (списанные) в отчетном году. Поэтому включите в эту таблицу лишь те дебиторские и кредиторские задолженности, которые не погашены на конец отчетного года. Например, отражать дебетовые и кредитовые обороты по счету 70 «Расчеты с персоналом по оплате труда» не требуется. Следовательно, бухгалтер должен сосредоточить внимание на остатках на 1 января 2016 года, отследив их выбытие, а также отразить поступление задолженностей, которые у вас имеются на 31 декабря 2016 года.

В таблице 5.2 отражают информацию о просроченной дебиторской задолженности. Данные о задолженности указываются по ее видам. В столбцах указывают величину задолженности, учтенную по условиям договора, и балансовую стоимость.

Балансовая стоимость – это стоимость по условиям договора, уменьшенная на величину созданного под нее.

- на отчетную дату (столбец 2);

- 31 декабря предыдущего года (столбец 3);

- 31 декабря года, предшествовавшего предыдущему, т. е. позапрошлого года (столбец 4).

Таблица 5.3 предназначена для отражения данных о наличии и о движении кредиторской задолженности. Она заполняется по аналогии с таблицей 5.1.

В таблице 5.4 отражают информацию о просроченной кредиторской задолженности.

В столбцах указываются данные:

- на отчетную дату (столбец 2);

- 31 декабря предыдущего года (столбец 3);

- 31 декабря года, предшествовавшего предыдущему, т. е. позапрошлого года (столбец 4).

Пояснения в текстовой форме

В текстовую часть пояснений целесообразно включить существенную информацию:

- о вашей фирме;

- о ее финансовом положении;

- о сопоставимости данных за отчетный и предшествующий ему годы;

- о методах оценки и существенных статьях бухгалтерской отчетности;

- о допущенных отступлениях от правил бухгалтерского учета, если следование им не позволяло достоверно отразить имущественное состояние и финансовые результаты деятельности вашей фирмы (п. 6 и 37 ПБУ 4/99);

- об изменениях в учетной политике фирмы на следующий отчетный год;

- о финансовой деятельности, например о покупке акций других предприятий;

- об инвестиционной деятельности фирмы, например, о развитии материально-технической базы;

- о дочерних и зависимых обществах (ст. 105 и 106 ГК РФ);

- о реорганизации фирмы;

- о событиях после отчетной даты.

Сведения о деятельности фирмы

В этом разделе можно привести:

- краткую характеристику размеров и структуры фирмы;

- краткую характеристику ее обычных видов деятельности;

- объемы продаж продукции, товаров, работ, услуг по видам и географическим рынкам сбыта;

- данные о чрезвычайных фактах хозяйственной деятельности и их последствиях;

- сведения о деловой активности организации;

- показатели эффективности использования ресурсов и т. д.

Информацию по возможности представьте в динамике (за несколько лет). При этом укажите факторы, повлиявшие в отчетном году на финансовые результаты фирмы.

О размерах фирмы (масштабах бизнеса) отчасти можно судить по величине ее численности работающих, размерам производственных площадей и других ресурсов.

Кратко опишите производственную структуру организации: ее производства, цеха, службы, а также включая филиалы и представительства.

Характеризуя деятельность фирмы по видам, не скупитесь на подробности. Приведите сведения:

- об ассортименте и объемах производимой продукции (выполняемых работ, оказываемых услуг) за отчетный и предшествующие годы;

- о направлениях ее инвестиций;

- о планах расширения или изменения отраслевой и видовой структуры деятельности фирмы.

Раскрывая информацию об объемах продаж продукции (товаров, работ и услуг) по видам, приведите не только общие данные, но и сведения в разрезе основных географических районов сбыта.

Если в истекшем году произошли чрезвычайные события, то в пояснениях опишите их. Это могут быть пожар, наводнение, технологическая авария, кража имущества и другие аналогичные ситуации.

Отразите также экономические последствия этих происшествий: размер прямого ущерба и расходов на ликвидацию, сумму полученных с виновных граждан и организаций или от страховых компаний возмещений и т. д.

О деловой активности фирмы свидетельствуют следующие данные:

- наличие договоров на экспортные поставки, косвенно подтверждающие качество выпускаемой продукции (работ, услуг) и широту рынков сбыта;

- наличие известных клиентов, приобретающих продукцию, работы и услуги фирмы;

- участие фирмы в научно‑исследовательских и опытно‑конструкторских работах, эффективность такой деятельности;

- проведение природоохранных и других аналогичных мероприятий.

Информация о бенефициарных владельцах

С конца прошлого года у компании появилась новая обязанность. Согласно Федеральному закону от 23.06.2016 № 215-ФЗ, все компании обязаны иметь информацию о своих хранить ее и документально подтверждать достоверность этих данных.

Так, в Федеральный закон от 07.08.2001 года № 115-ФЗ (далее – Закон № 115-ФЗ) «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» добавлена статья 6.1 «Обязанности юридического лица по раскрытию информации о своих бенефициарных владельцах», согласно которой у физических и юридических лиц появились новые права и обязанности.

Пунктом 7 новой статьи установлено, что информация о бенефициарных владельцах компании раскрывается в ее отчетности. Поэтому в бухгалтерской отчетности за 2016 год следует обратить особое внимание на раскрытие данных о своих бенефициарных владельцах.

Бенефициарный владелец – это физическое лицо, которое в конечном счете прямо или косвенно (через третьих лиц) владеет (имеет преобладающее участие более 25% в капитале) клиентом – юридическим лицом либо имеет возможность контролировать действия клиента (ст. 3 Закона № 115-ФЗ). В отличие от Закона № 115-ФЗ Налоговый кодекс употребляет термин «взаимозависимые лица».

ПРИМЕР. ОТРАЖЕНИЕ ИНФОРМАЦИИ О БЕНЕФИЦИАРАХ

И. П. Сидоров владеет 51% акций в АО «Альфа». В свою очередь, «Альфа» является владельцем 60% акций в АО «Гамма». Поскольку И. П. Сидоров не владеет акциями АО «Гамма» напрямую, участие его в капитале этого общества следует признать косвенным. Доля косвенного участия Сидорова в АО «Гамма» составит: 0,51 × 0,6 = 0,306 или 30,6%. Следовательно, Сидоров имеет преобладающее участие в капитале (более 25%) и отвечает признакам бенефициарного владельца АО «Гамма».

1) располагать информацией о своих бенефициарных владельцах и принимать обоснованные и доступные в сложившихся обстоятельствах меры по установлению в отношении своих бенефициарных владельцев следующих сведений:

- фамилия, имя, отчество;

- гражданство;

- дата рождения;

- реквизиты документа, удостоверяющего личность;

- данные миграционной карты, документа, подтверждающего право иностранного гражданина или лица без гражданства на пребывание (проживание) в Российской Федерации;

- адрес места жительства (регистрации) или места пребывания;

- ИНН (при его наличии).

Если так просто определить бенефициара невозможно, то для подстраховки нужно иметь доказательства, подтверждающие, что компания предприняла меры для его установления.

Согласно разъснениям Росфинмониторинга РФ, документами, подтверждающими принятие таких мер, могут являться копии запросов учредителям и ответов на них:

2) регулярно, но не реже одного раза в год обновлять информацию о своих бенефициарных владельцах и документально фиксировать полученную информацию;

3) хранить информацию о своих бенефициарных владельцах и о принятых мерах по их установлению не менее пяти лет со дня получения такой информации;

4) представлять имеющуюся документально подтвержденную информацию о своих бенефициарных владельцах либо о принятых мерах по установлению в отношении своих бенефициарных владельцев сведений по запросу уполномоченного органа, налоговых органов или иного федерального органа исполнительной власти, уполномоченного Правительством РФ.

За неисполнение перечисленных требований установлен административный штраф (ст. 14.25.1 КоАП РФ):

- для должностных лиц – от 30 000 до 40 000 рублей;

- для юридических лиц – от 100 000 до 500 000 рублей.